Сдача земли в аренду для сельхозназначений является довольно распространенной практикой среди сельхозпроизводителей. Однако часто возникают вопросы о необходимости предоставления 3 НДФЛ при заключении договоров аренды. В данной статье мы рассмотрим, нужно ли соблюдать данный требование и какие последствия могут возникнуть в случае его нарушения.

На что обратить внимание при сдаче земли в аренду

1. Правовой статус земли

- Убедитесь, что имеете право на аренду конкретного участка земли сельхозназначения. Проверьте документы, свидетельствующие о ваших правах на землю.

- Узнайте условия использования этого участка земли согласно законодательству вашей страны и вида землепользования.

2. Организация аренды

- Составьте договор аренды, включающий все необходимые условия и права и обязанности сторон. Договор должен быть подписан обеими сторонами и скреплен печатью (если требуется).

- Укажите точное время начала и окончания аренды земли. Также установите размер арендной платы и способы ее уплаты.

- Приложите к договору описание земельного участка, план его местоположения и правила использования земли.

3. Обязательства арендатора

- Укажите в договоре, какие культуры можно выращивать на арендуемом участке земли и иные ограничения по использованию.

- Требуйте от арендатора осуществлять регулярный уход за землей, включая полив, предотвращение вредителей и сорняков.

- Определите ответственность арендатора за возможные повреждения или ухудшение состояния земли в результате ненадлежащего использования.

4. Обязательства арендодателя

- Гарантируйте арендатору безопасные условия использования земли, в том числе отсутствие загрязнений или опасных веществ.

- Предоставьте арендатору доступ к необходимой инфраструктуре, например, источнику воды или системе орошения.

- Обеспечьте арендатора актуальной информацией о запретах и ограничениях на использование земли.

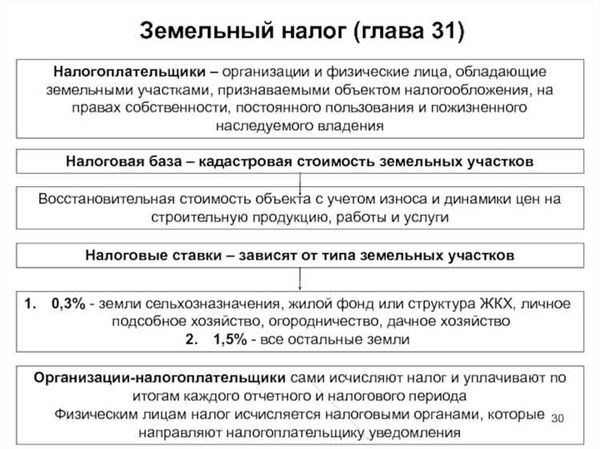

5. Налоговые аспекты

Обратите внимание на налоговые аспекты аренды земли, включая вопросы налогообложения и необходимость предоставления деклараций или отчетности о полученных доходах.

Важно: При аренде земли сельхозназначения постарайтесь обратиться за консультацией к юристу или специалисту в области аграрного права. Их опыт и знания помогут вам избежать возможных ошибок и конфликтов в процессе аренды земли.

Обязанность предоставления 3 ндфл при сдаче земли в аренду

3-НДФЛ, или декларация по налогу на доходы физических лиц, является документом, который подтверждает доход арендатора от аренды земельного участка. Арендодатель имеет право требовать предоставления данного документа в целях корректной учетной и налоговой отчетности.

Почему необходимо предоставить 3 ндфл?

Предоставление 3-НДФЛ при сдаче земли в аренду необходимо по следующим причинам:

- Учет доходов. Предоставление 3-НДФЛ позволяет учесть доходы арендатора и объяснить их источник.

- Налоговая отчетность. Арендатор обязан предоставить декларацию для подачи налоговой отчетности. Это нужно для правильного налогообложения и определения размера налогового платежа.

- Предотвращение налоговых преступлений. Предоставление 3-НДФЛ позволяет проверить законность получения доходов арендатором и предотвратить возможные налоговые преступления.

Как правильно предоставить 3 ндфл?

Для правильного предоставления 3-НДФЛ необходимо учесть следующее:

- Заполнить декларацию в соответствии с требованиями налогового законодательства.

- Подписать и поставить дату на декларацию.

- Предоставить декларацию арендодателю в установленный срок. Обычно это делается вместе с подписанием договора аренды.

Что делать, если арендатор не предоставил 3 ндфл?

Если арендатор не предоставил 3-НДФЛ, владелец земельного участка может принять следующие меры:

- Требовать предоставление документа. Владелец имеет право письменно запросить арендатора о предоставлении 3-НДФЛ.

- Установить санкции. В договоре аренды можно предусмотреть санкции за несоблюдение обязанности предоставления 3-НДФЛ.

- Расторгнуть договор. В случае упорного отказа арендатора предоставить 3-НДФЛ, владелец может расторгнуть договор аренды и искать нового арендатора.

| Важно помнить: | Предоставление 3-НДФЛ при сдаче земли в аренду является обязанностью арендатора и требуется для учета доходов и налоговой отчетности. В случае несоблюдения данной обязанности, могут быть приняты меры со стороны владельца земельного участка. |

|---|

Какие категории граждан не обязаны предоставлять 3-НДФЛ при сдаче земли в аренду?

При сдаче земли в аренду важно знать, какие категории граждан освобождены от обязанности предоставлять декларацию по налогу на доходы физических лиц (3-НДФЛ). Ниже представлена информация о таких категориях:

1. Граждане, не облагаемые 3-НДФЛ

Согласно статье 217 Налогового кодекса РФ, следующие категории граждан не обязаны представлять декларацию по 3-НДФЛ:

- получившие доходы только в виде пенсий, государственной социальной помощи, пособий;

- неработающие граждане, если общая сумма их доходов в году не превышает прожиточный минимум;

- граждане, не достигшие возраста 18 лет, если их доходы получены от предоставления пользования своим имуществом, включая земельный участок;

- граждане, освобожденные от обязанности подачи декларации в соответствии с международными договорами РФ.

2. Землепользователи и землевладельцы

Сдающие землю в аренду граждане, выступающие в роли землепользователей и землевладельцев, также не обязаны предоставлять 3-НДФЛ, поскольку доход от аренды земли относится к доходам, не облагаемым данным налогом.

3. Сдача земли по договору безвозмездного пользования

Если земля сдается по договору безвозмездного пользования, то налогообложение 3-НДФЛ не применяется.

В случае, когда сдача земли в аренду приносит доходы, которые облагаются налогом, граждане и юридические лица обязаны составить и подать декларацию по 3-НДФЛ в соответствии с действующим законодательством РФ.

Земля сельхозназначения и требования по предоставлению 3 НДФЛ

Сдача земли в аренду сельхозназначения влечет за собой ряд юридических требований, включая предоставление 3-НДФЛ (налог на доходы физических лиц) со стороны арендатора. Данная процедура необходима для учета получаемых доходов и соблюдения законодательства.

Что такое земля сельхозназначения?

Земля сельхозназначения — это земельные участки, предназначенные для сельскохозяйственного использования. Они могут быть использованы для выращивания сельскохозяйственных культур, разведения скота, организации пастбищ и других сельскохозяйственных целей.

Что представляет собой 3-НДФЛ?

3-НДФЛ (налог на доходы физических лиц) – это налог, который уплачивается физическими лицами на полученные доходы. В случае аренды земли сельхозназначения, арендатор обязан предоставить документы, подтверждающие его доходы, для учета и уплаты соответствующей суммы налога.

Требования к предоставлению 3-НДФЛ при аренде земли сельхозназначения

- Арендатор обязан предоставить арендодателю копию декларации по 3-НДФЛ, заполненную и подписанную в соответствии с требованиями налогового законодательства.

- Необходимо предоставить справку о доходах за предыдущий год, выданную налоговым органом.

- В случае отсутствия доходов за предыдущий год арендатор обязан предоставить подтверждающие документы о его финансовом состоянии.

Значение предоставления 3-НДФЛ при аренде земли сельхозназначения

Предоставление 3-НДФЛ важно с точки зрения соблюдения налогового законодательства. Арендодатель обязан учесть получаемые доходы от аренды в своей налоговой декларации и уплатить соответствующую сумму налога в бюджет.

| Документ | Описание |

|---|---|

| Справка о доходах | Официальный документ, выданный налоговым органом, который указывает полученные физическим лицом доходы в течение предыдущего года. |

| Выписка из банковского счета | Документ, предоставляемый банком, содержащий информацию о движении денежных средств на счету физического лица. |

| Договор аренды | Официальный документ, регулирующий права и обязанности сторон при аренде земли сельхозназначения, включая условия арендной платы. |

Таким образом, при сдаче земли в аренду сельхозназначения арендатор обязан предоставить 3-НДФЛ и соответствующие документы для учета и уплаты налога на основе получаемых доходов. Это важное требование, которое позволяет соблюдать налоговое законодательство и поддерживать прозрачность в отношениях между арендодателем и арендатором.

Влияние предоставления 3-НДФЛ на договор аренды земли

Предоставление 3-НДФЛ является обязательным согласно статье 229 Налогового кодекса РФ. В случае, если арендатор отказывается предоставить данное документальное подтверждение своих доходов, арендодатель имеет право расторгнуть договор аренды земли.

Влияние предоставления 3-НДФЛ на договор аренды земли:

- Подтверждение финансовых возможностей арендатора: Предоставление 3-НДФЛ позволяет арендодателю убедиться в финансовой состоятельности арендатора и его способности регулярно выплачивать арендную плату. Это важно, чтобы избежать проблем с просрочками или неуплатой аренды.

- Законность доходов арендатора: Благодаря предоставлению 3-НДФЛ, арендодатель получает информацию о размере доходов арендатора, что помогает убедиться в их законности и источнике получения. Это важно для предотвращения ситуаций, когда арендатор получает доходы незаконным путем или использует земельные участки не по их прямому назначению.

- Уменьшение рисков арендодателя: Предоставление 3-НДФЛ позволяет арендодателю защитить свои интересы, так как арендатор, оказавшийся неплатежеспособным или использующий земельный участок не по его назначению, может быть привлечен к ответственности. В случае просрочек или неуплаты арендной платы, арендодатель имеет больше возможностей для взыскания задолженности.

Предоставление 3-НДФЛ арендатором является важным условием для договора аренды земли сельхозназначения. Это позволяет арендодателю убедиться в финансовой состоятельности и законности доходов арендатора, а также уменьшить свои риски. В случае отказа арендатора предоставить 3-НДФЛ, арендодатель имеет право расторгнуть договор аренды земли.

Какие документы требуются для предоставления 3 ндфл при сдаче земли в аренду

Документы, требуемые для предоставления 3 ндфл

При подаче декларации на налог на доходы физических лиц (3-НДФЛ) по доходам от сдачи земли в аренду следует предоставить следующие документы:

- Договор аренды — основной документ, подтверждающий сдачу земли в аренду. Договор должен быть оформлен в письменном виде и содержать все существенные условия аренды, включая сумму арендной платы.

- Свидетельство о праве собственности на землю — документ, подтверждающий владение данным земельным участком и право его сдачи в аренду. В случае, если собственником земли является другое лицо, чем арендатор, требуется предоставить дополнительные документы, подтверждающие право арендатора на сдачу земли в аренду.

- Счет-договор — документ, подтверждающий получение арендной платы по договору аренды. В счет-договоре указываются сумма арендной платы, срок ее уплаты, а также реквизиты получателя платежа.

- Документы, подтверждающие плату арендной платы — копии платежных документов, подтверждающих факт уплаты арендной платы. Платежные документы могут включать квитанции об оплате, банковские выписки и др.

- Декларация 3-НДФЛ — форма документа, которую необходимо заполнить и подать в налоговый орган для уплаты налога на доходы от сдачи земли в аренду.

Подводя итог

Для предоставления 3 ндфл при сдаче земли в аренду необходимо собрать следующие документы: договор аренды, свидетельство о праве собственности на землю, счет-договор, документы, подтверждающие плату арендной платы, а также заполненную декларацию 3-НДФЛ. Предоставление всех необходимых документов позволит правильно уплатить налог на доходы от сдачи земли в аренду и избежать возможных проблем с налоговыми органами.

Судебная практика по предоставлению 3 ндфл при сдаче земли в аренду

Согласно судебной практике, арендаторы земли сельскохозяйственного назначения обязаны предоставить декларацию по 3 НДФЛ. Основное обоснование такого требования состоит в том, что арендаторы получают доход от сдачи земли в аренду и обязаны уплачивать налог с этого дохода.

Аргументы сторон в судебных процессах:

- Сторона, требующая предоставить 3 НДФЛ, ссылается на законодательство о налогах и указывает на обязанность арендатора уплачивать налог на доходы.

- Сторона, не соглашающаяся предоставить 3 НДФЛ, утверждает, что аренда земли не является доходом, поскольку арендатор не осуществляет хозяйственную деятельность на этой земле.

Решения судов:

- Высший Арбитражный Суд Российской Федерации в ряде дел признал обоснованным требование предоставить 3 НДФЛ арендатором земли. Суды указывали на то, что арендатор получает доход от аренды и обязан уплатить налог с этой суммы.

- Однако, некоторые арбитражные суды в своих решениях отказывали в удовлетворении требования о предоставлении 3 НДФЛ. Эти суды считали, что аренда земли не приносит дохода арендатору, поскольку арендатор только пользуется землей, не осуществляя на ней деятельность.

Важные аспекты судебной практики:

| Арендатор считается получившим доход от аренды земли, если: | Арендатор не считается получившим доход от аренды земли, если: |

|---|---|

| 1. Земля сдается арендатору на условиях возмездной аренды. | 1. Арендатор сдает землю в аренду безвозмездно. |

| 2. Арендатор осуществляет какую-либо хозяйственную деятельность на земле. | 2. Арендатор не осуществляет на земле никакую хозяйственную деятельность. |

| 3. Аренда земли является основным видом деятельности арендатора. | 3. Аренда земли не является основным видом деятельности арендатора. |

Таким образом, судебная практика по предоставлению 3 НДФЛ при сдаче земли в аренду сельскохозяйственному предприятию разнообразна. Суды принимают во внимание различные факторы, такие как наличие дохода от аренды и осуществление хозяйственной деятельности на земле. Однако, в целом, требование предоставить 3 НДФЛ арендатором земли является законным и основывается на обязанности уплаты налога на доходы.

Рекомендации по предоставлению 3 НДФЛ при сдаче земли в аренду сельхозназначения

При сдаче земли в аренду сельхозназначения важно учесть налоговые обязательства и следовать соответствующим законодательным требованиям. Предоставление документов по 3 НДФЛ может быть одним из необходимых шагов в процессе аренды.

1. Уточните законодательство: перед сдачей земли в аренду сельхозназначения, важно ознакомиться со всеми требованиями и нормами, устанавливающими необходимость предоставления 3 НДФЛ. Проверьте актуальные налоговые законы и правила, действующие в вашем регионе.

2. Соберите необходимые документы: если требуется предоставление 3 НДФЛ, подготовьте все необходимые документы заранее. Обычно это включает в себя документы, подтверждающие ваши доходы, расходы и все остальные сведения, указанные в налоговой декларации.

3. Консультируйтесь с профессионалами: для надежности и точности информации стоит обратиться за консультацией к профессионалам, таким как бухгалтеры или юристы, специализирующиеся на налоговом праве. Они смогут дать вам рекомендации по вашей конкретной ситуации, а также помочь с подготовкой необходимых документов.

4. Соблюдайте сроки: уточните необходимые сроки предоставления 3 НДФЛ и убедитесь, что вы следуете им. Несоблюдение сроков может привести к штрафам и неприятностям с налоговыми органами.

В конце концов, предоставление 3 НДФЛ при сдаче земли в аренду сельхозназначения может быть обязательным требованием законодательства. Чтобы избежать проблем и несостоятельности по налоговым вопросам, рекомендуется следовать указанным рекомендациям и обратиться за помощью к специалистам, если это необходимо. Таким образом, вы сможете укрепить свою позицию и соблюсти все требования законодательства при аренде земли сельхозназначения.