При заполнении налоговой декларации по форме Ндфл-3 необходимо указать информацию о статусе пенсионера. В данном случае, особое внимание следует уделить правильному назначению соответствующих видах доходов и применяемых налоговых вычетов. Неточности в указании данной информации могут привести к неправильному расчету налоговой базы и возникновению проблем с налоговыми органами.

Шаг 1: Зачем указывать, что вы пенсионер в декларации «НДФЛ-3»

При заполнении декларации по налогу на доходы физических лиц («НДФЛ-3») важно указать, что вы являетесь пенсионером. Это имеет ряд преимуществ и обязательств, которые помогут вам налогово оптимизировать вашу ситуацию и подтвердить ваш статус пенсионера.

Преимущества указания пенсионеров в декларации:

- Льготы по налоговому вычету. Указывая, что вы пенсионер, вы имеете право на дополнительные налоговые вычеты. Например, пенсионерам положен повышенный налоговый вычет на сумму дохода, полученного от пенсии.

- Уменьшение налогооблагаемой базы. Указание пенсионеров в декларации позволяет уменьшить налогооблагаемую базу, так как доход от пенсии облагается налогом в меньшей степени, чем другие виды доходов.

- Получение возмещения налога. Если ваш налоговый вычет превышает сумму налога, который должны заплатить, вы можете получить возмещение излишне уплаченного налога.

Обязательства и требования для пенсионеров:

- Правильное заполнение декларации. При указании статуса пенсионера в декларации, необходимо предоставить все соответствующие документы, подтверждающие ваш статус и доход от пенсии.

- Соблюдение сроков. Как и для всех налогоплательщиков, пенсионеры также обязаны заполнять и подавать декларацию до установленного срока (обычно до 30 апреля). Несоблюдение сроков может повлечь штрафные санкции.

- Сохранение документов. Важно сохранять документы, подтверждающие ваш статус пенсионера и доход от пенсии, в случае возникновения вопросов со стороны налоговых органов.

Указание статуса пенсионера в декларации «НДФЛ-3» позволяет вам воспользоваться предоставляемыми льготами по налоговому вычету и уменьшить налогооблагаемую базу. Однако, необходимо соответствующим образом заполнить декларацию и сохранять документы, подтверждающие ваш статус и доход от пенсии.

Шаг 2: Основные требования и правила указания статуса пенсионера

Для корректного указания статуса пенсионера при заполнении налоговой декларации по налогу на доходы физических лиц (НДФЛ), необходимо учитывать следующие основные требования и правила:

1. Определение статуса пенсионера

Перед указанием статуса пенсионера в декларации, необходимо убедиться, что именно этот статус применим к вашей конкретной ситуации. В России существуют различные категории пенсионеров, такие как: пенсионеры по возрасту, инвалиды, ветераны и другие. Проверьте, подходит ли одна из этих категорий к вашему случаю.

2. Указание статуса пенсионера в декларации

При заполнении графы о статусе пенсионера в налоговой декларации, необходимо следовать определенным правилам:

- Выберите соответствующую категорию пенсионера, которая отражает ваше текущее положение.

- При заполнении декларации в электронном виде, укажите статус пенсионера в соответствующем поле программы.

- Если заполняете декларацию на бумаге, четко и разборчиво запишите выбранный статус пенсионера в соответствующую графу декларации.

3. Подтверждение статуса пенсионера

При обращении в качестве пенсионера, важно иметь подтверждающие документы, которые подтверждают ваш статус. Обычно это соответствующие пенсионные удостоверения, свидетельства о праве на льготы и другие документы, позволяющие подтвердить ваше пенсионное положение. В случае необходимости, вам может потребоваться предоставить копии этих документов налоговым органам.

4. Обновление информации о статусе пенсионера

Если в течение года произошли изменения в вашем статусе пенсионера (например, вы перешли из одной категории в другую), не забудьте обновить информацию в налоговой декларации. Это может потребовать дополнительных документов или объяснений, чтобы подтвердить изменение статуса.

| Категории пенсионеров: |

|---|

| Пенсионеры по возрасту |

| Инвалиды |

| Ветераны |

| Прочие категории |

Важно соблюдать данные требования и правила при указании статуса пенсионера в налоговой декларации. Это позволит избежать возможных ошибок и проблем при обработке декларации налоговыми органами.

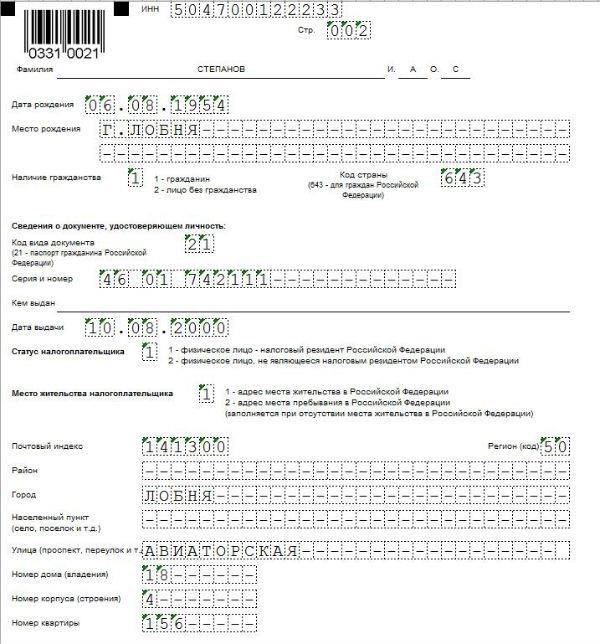

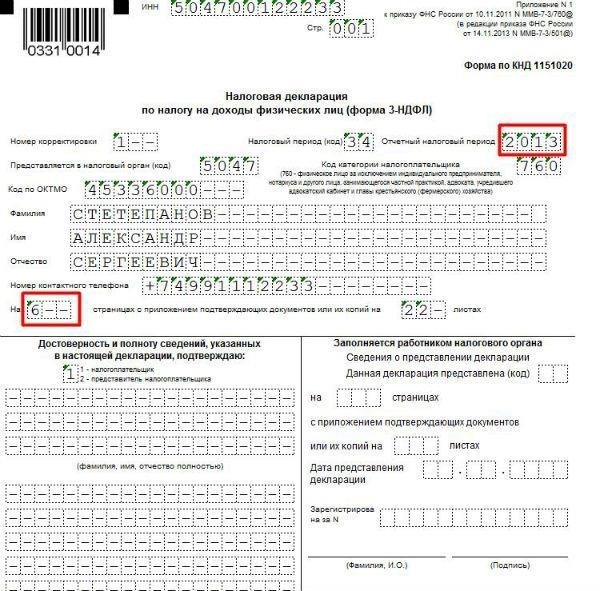

Шаг 3: Где именно в декларации указывается информация о пенсионере

Пенсионеры, подавая декларацию по налогу на доходы физических лиц (НДФЛ) 3, должны обратить особое внимание на разделы и пункты, где указывается информация о их пенсионных доходах. В этом разделе я расскажу вам о самых важных местах в декларации, где следует указывать информацию о пенсионерах.

1. Общая информация о доходах

В начале декларации есть раздел, где запрашивается информация о всех доходах налогоплательщика. В этом разделе необходимо указать пенсионные доходы, включая базовую и дополнительную пенсию, а также возможные доходы от инвестиций или сдачи имущества в аренду.

2. Социальные вычеты и льготы

Далее, в разделе о социальных вычетах и льготах, можно указать информацию о применении льгот, которые доступны пенсионерам. Например, вы можете воспользоваться льготой по налогу на доходы от вкладов и сбережений, если сумма дохода не превышает определенную границу.

3. Вычеты на детей

Если у пенсионера есть несовершеннолетние дети, то следует указать информацию о них в разделе о вычетах на детей. В этом разделе можно указать информацию о получении пособий и выплатах на детей, а также о расходах на их содержание, чтобы получить соответствующие налоговые вычеты.

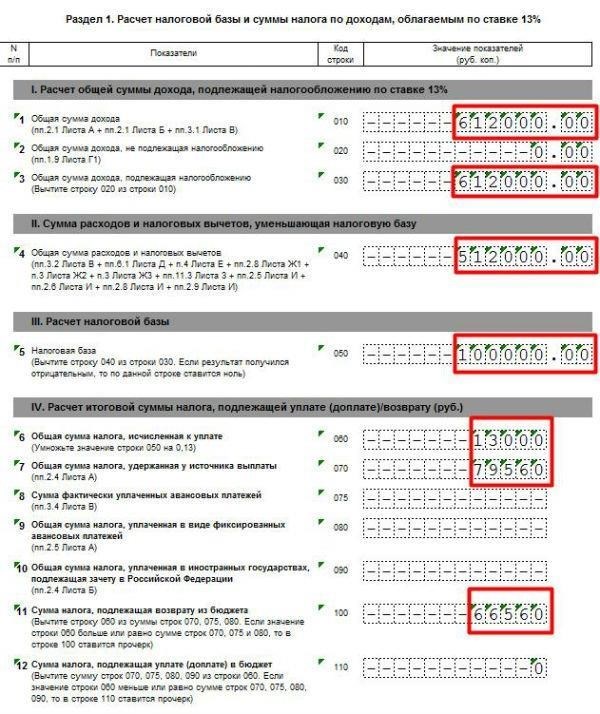

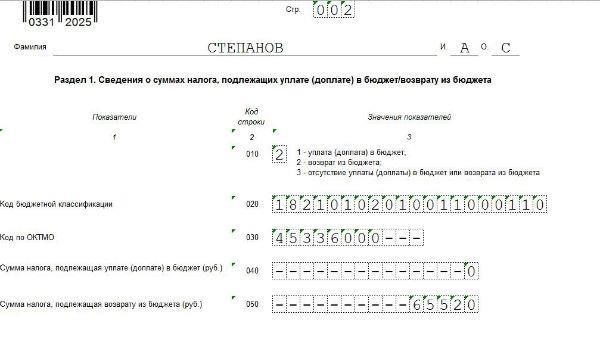

4. Сумма налога

В конце декларации есть раздел, где указывается сумма налога, подлежащего уплате. Если вы являетесь пенсионером и получаете пенсионные доходы, эта сумма может быть ниже, благодаря социальным вычетам и налоговым льготам, которыми вы можете воспользоваться.

Указывая информацию о своих пенсионных доходах в декларации по НДФЛ 3, пенсионеры могут воспользоваться различными налоговыми вычетами и льготами, что поможет им снизить сумму налогообложения.

Шаг 4: Какие документы нужны для подтверждения статуса пенсионера

- Пенсионное удостоверение: Вы должны предоставить официально выданное пенсионное удостоверение, которое подтверждает ваше пенсионерское положение.

- Свидетельство о назначении пенсии: Если у вас есть свидетельство о назначении пенсии, следует представить это документ.

- Выписка со счета пенсионера: Предоставьте выписку со счета пенсионера, которая подтверждает получение пенсии.

- Документы о государственной пенсии: Если вы получаете государственную пенсию, предоставьте соответствующие документы, подтверждающие размер и ее получение.

- Справка из пенсионного фонда: Возможно, вам потребуется получить справку о размере и статусе вашей пенсии из пенсионного фонда для подтверждения статуса пенсионера.

Эти документы являются обязательными и будут использоваться для подтверждения вашего статуса пенсионера в налоговой декларации по НДФЛ-3. Убедитесь, что у вас есть все необходимые документы, чтобы избежать возможных проблем и задержек при заполнении налоговой декларации.

Шаг 5: Что делать, если вы ошиблись при указании статуса пенсионера

Ошибки при заполнении налоговой декларации бывают, и это нормально. Если вы ошиблись при указании своего статуса пенсионера в форме НДФЛ-3, есть несколько шагов, которые можно предпринять для исправления ситуации.

1. Проверьте правильность информации

Сначала убедитесь, что вы действительно ошиблись при указании статуса пенсионера. Возможно, это было просто недосмотром или случайной опечаткой. Проверьте все поля в форме и убедитесь, что они заполнены корректно.

2. Свяжитесь с налоговым органом

Если вы обнаружили ошибку, необходимо связаться с налоговым органом, которому вы подали декларацию, и уведомить их о своей ошибке. Это можно сделать письменно или по телефону. Объясните ситуацию и уточните, как можно исправить ошибку.

3. Подготовьте дополнительные документы

При обращении в налоговый орган вам могут потребоваться дополнительные документы, подтверждающие ваш статус пенсионера. Например, это может быть копия вашего пенсионного свидетельства или документ, удостоверяющий ваши доходы.

4. Следуйте инструкциям налогового органа

После связи с налоговым органом и предоставления всех необходимых документов следуйте их инструкциям. Они могут попросить вас заполнить специальную заявку или прислать дополнительные документы по почте. Также они могут предложить вам лично прийти в налоговый орган для исправления ошибки.

5. Отслеживайте статус вашей декларации

После исправления ошибки следите за статусом своей декларации через онлайн-сервисы налоговой службы или через личный кабинет на сайте налоговой службы. Убедитесь, что ваша декларация была принята и обработана без проблем.

Шаг 6: Пенсионеры и налоговые вычеты: как это работает

В России пенсионеры имеют право на получение налоговых вычетов, которые могут существенно снизить сумму подлежащего уплате НДФЛ. В данной статье рассмотрим, как это работает и как пенсионерам воспользоваться этими вычетами.

1. Какие налоговые вычеты доступны пенсионерам?

Пенсионеры имеют право на следующие налоговые вычеты:

- Вычет на детей (при их наличии)

- Вычет на образование (при его получении)

- Вычет на лечение (при наличии медицинских расходов)

- Вычет на приобретение жилья (при покупке или строительстве жилья)

- Вычет на пожертвования (при совершении благотворительных пожертвований)

2. Как получить налоговые вычеты?

Чтобы воспользоваться налоговыми вычетами, пенсионеру необходимо:

- Собрать и подготовить необходимые документы: свидетельства о рождении детей, документы об образовании, медицинские справки и документацию, подтверждающую покупку или строительство жилья.

- Заполнить налоговую декларацию и указать необходимые сведения о налоговых вычетах.

- Сдать налоговую декларацию в налоговый орган по месту жительства до установленного срока.

- Дождаться рассмотрения декларации и получить уведомление о начислении налоговых вычетов (обычно это занимает несколько месяцев).

- Получить возврат переплаченного налога или учесть его при оплате налогов.

3. Что еще следует знать пенсионерам о налоговых вычетах?

Пенсионерам следует помнить о следующих особенностях налоговых вычетов:

- Вычеты предоставляются только на основании подтверждающих документов

- Некоторые вычеты имеют ограничения по сумме

- Вычеты можно суммировать и использовать одновременно

- На получение вычетов необходимо уделить время и подготовить необходимые документы

Воспользовавшись налоговыми вычетами, пенсионеры могут существенно снизить сумму налога, который они должны заплатить. Однако для этого необходимо тщательно подготовиться и предоставить все необходимые документы в налоговый орган.

Шаг 7: Какие налоговые льготы и вычеты доступны пенсионерам

Пенсионеры имеют право на определенные налоговые льготы и вычеты, которые помогают им уменьшить налоговую нагрузку и сохранить больше денег на своем банковском счете. В этом разделе мы рассмотрим основные виды налоговых льгот и вычетов, доступных пенсионерам.

1. Налоговый вычет на лечение

Пенсионеры имеют право на налоговый вычет на лечение, который позволяет им вернуть часть денег, потраченных на медицинские услуги и лекарства. Вычет может быть предоставлен за лечение себя, супруга и детей, а также родителей. Для получения вычета необходимо предоставить документы, подтверждающие осуществленные расходы.

2. Налоговый вычет на образование

Пенсионеры также могут воспользоваться налоговым вычетом на образование. Вычет предоставляется на оплату образовательных услуг, книг, учебных материалов и других расходов, связанных с получением образования. Пенсионеры могут получить вычет на себя, своего супруга или детей.

3. Налоговый вычет на приобретение жилья

Пенсионеры, которые планируют приобрести жилье, могут воспользоваться налоговым вычетом на его приобретение. Вычет предоставляется на сумму затрат, она может быть как единовременной оплатой всей суммы покупки, так и рассрочкой на несколько лет.

4. Льготы по налогообложению пенсии

Пенсионеры также имеют льготы по налогообложению пенсии. Некоторые виды пенсий могут быть освобождены от налогообложения, в зависимости от статуса пенсионера и суммы ежемесячного пенсионного вознаграждения.

5. Льготы по налогообложению недвижимости

Пенсионеры, владеющие недвижимостью, также могут воспользоваться льготами по налогообложению этого имущества. В некоторых случаях пенсионеры могут быть освобождены от оплаты налога на имущество или получить значительную скидку на его оплату.

6. Другие вычеты и льготы

Кроме перечисленных выше видов налоговых льгот и вычетов, пенсионеры также могут иметь право на другие вычеты и льготы, такие как вычет на уплату алиментов, вычет на благотворительные взносы и др. Для получения этих льгот и вычетов необходимо обратиться в налоговую инспекцию и представить соответствующие документы.

Шаг 8: Частые вопросы и ответы о том, как указать статус пенсионера в декларации «НДФЛ-3»

Ниже приведены некоторые часто задаваемые вопросы о том, как правильно указать статус пенсионера в декларации «НДФЛ-3». Ответы на эти вопросы помогут вам заполнить декларацию корректно и избежать возможных ошибок.

1. Где указать, что я являюсь пенсионером?

Информацию о вашем статусе пенсионера следует указывать в соответствующем разделе декларации «НДФЛ-3». Обычно это раздел «Сведения о доходах по особым налоговым режимам». Внимательно проверьте справочник и выберите соответствующую категорию пенсионера в соответствии с вашим статусом.

2. Что делать, если я получаю не только пенсию, но и другие доходы?

Если у вас есть другие источники дохода, помимо пенсии, вы должны указать все свои доходы в декларации «НДФЛ-3». Вам необходимо заполнить все соответствующие разделы, относящиеся к различным источникам дохода, на которые вы имеете право. Будьте внимательны и следуйте инструкциям по заполнению декларации, чтобы предоставить полный и точный отчет о своих доходах.

3. В каком порядке следует указывать различные источники дохода, если я пенсионер?

Если вы пенсионер и имеете несколько источников дохода, то следует указывать их в порядке убывания важности. Например, сначала укажите пенсионный доход, затем доход от сдачи в аренду недвижимости и т.д. Вам необходимо следовать этому порядку, чтобы представить декларацию в правильном формате.

Указанная информация должна помочь вам заполнить декларацию «НДФЛ-3» с учетом вашего статуса пенсионера. Однако не забывайте, что в случае возникновения дополнительных вопросов или неясностей, всегда рекомендуется обратиться к специалисту или консультанту в области налогового права для получения профессиональной помощи.