Ходатайство в налоговую инспекцию об ошибочном назначении штрафа – это официальный запрос на пересмотр решения о наложении штрафа, который, по мнению налогоплательщика, был назначен ошибочно. В таком ходатайстве необходимо указать причины и доказательства несостоятельности налогового обязательства, чтобы признать штраф незаконным и отменить его. Представляем образец ходатайства в налоговую инспекцию, который поможет вам составить свое обращение и защитить свои права как налогоплательщика.

Ошибка при назначении штрафа: причины и последствия

Причины ошибочного назначения штрафа

- Недостаточное знание законодательства: Налоговое законодательство является достаточно сложной сферой права, требующей специфического знания и опыта. Ошибки могут возникать из-за неправильного толкования законов и нормативных актов.

- Неясность и неоднозначность нормативных актов: Некоторые нормативные акты могут быть представлены в неоднозначной форме, что позволяет налоговым инспекторам интерпретировать их по-разному. Это может привести к ошибкам в назначении штрафов.

- Ошибки в расчетах и документообороте: Также ошибки могут возникать из-за неправильных расчетов или оформления документов. Например, при неправильном заполнении налоговой декларации или неверном указании суммы налогового платежа.

Последствия ошибочного назначения штрафа

- Финансовые потери: Неправильное назначение штрафа может привести к значительным финансовым потерям для налогоплательщика. Например, наложение штрафа в неадекватной сумме или штрафа, который не должен был быть применен вообще.

- Ущемление прав и интересов: При ошибочном назначении штрафа, налогоплательщик может быть ограничен в своих правах и интересах. Например, у налогоплательщика может быть запрещено предоставлять услуги или заключать контракты.

- Потеря репутации: Нарушение налогового законодательства и наличие штрафа может негативно отразиться на репутации налогоплательщика. Это может привести к потере доверия со стороны партнеров и клиентов.

Как защититься от ошибочного назначения штрафа

Для того чтобы избежать ошибочного назначения штрафа в налоговой инспекции, рекомендуется:

- Тщательно изучать налоговое законодательство и быть в курсе всех изменений и нововведений.

- При необходимости обращаться к специалистам, которые имеют достаточный опыт и знания в сфере налогового права.

- Внимательно проверять и анализировать все расчеты и документы, чтобы исключить возможные ошибки.

- Вести активную позицию и защищать свои права, при возникновении сомнений или несогласия с налоговыми органами.

Также стоит учитывать, что в случае ошибочного назначения штрафа, налогоплательщик имеет право обжаловать это решение в вышестоящих налоговых органах или через судебную систему.

Основания для подачи ходатайства в налоговую инспекцию

1. Неправомерное применение норм законодательства

Если налоговой инспекцией были применены нормы законодательства неправомерно, налогоплательщик имеет право обратиться с ходатайством. Здесь может быть речь о неправильном толковании норм, ошибочном применении их к конкретной ситуации или неверном применении норм, которые уже были изменены или отдельные пункты в которых не соответствуют текущему законодательству.

2. Фактические обстоятельства дела

Если налогоплательщик может доказать, что фактические обстоятельства дела не соответствуют предъявляемым ему обвинениям, он имеет основания для подачи ходатайства в налоговую инспекцию. Например, если штраф был назначен за невыплату налогового платежа, но на самом деле платеж был произведен в срок и имеются документы, подтверждающие это, налогоплательщик может обратиться с соответствующим ходатайством.

3. Нарушение процедурных норм

Если в процессе рассмотрения дела были нарушены процедурные нормы (например, налоговый инспектор не уведомил налогоплательщика о начале проверки или не предоставил ему необходимые документы), налогоплательщик может обратиться с ходатайством о признании незаконными действий инспектора и отмене назначенного штрафа.

4. Выявление материальных ошибок

Если налогоплательщик может доказать наличие материальной ошибки в документах, на основании которых был назначен штраф, он имеет право обратиться в налоговую инспекцию с соответствующим ходатайством. Например, если в документе указан неправильный размер дохода или неправильно рассчитан налоговая база, налогоплательщик может просить их пересмотреть и отменить штраф.

В случае наличия оснований, указанных выше, налогоплательщик имеет полное право обратиться в налоговую инспекцию с ходатайством о пересмотре ошибочно назначенного штрафа. Каждый случай требует отдельного изучения и подготовки соответствующего ходатайства, чтобы добиться наиболее положительного результата.

Порядок подачи ходатайства в налоговую инспекцию

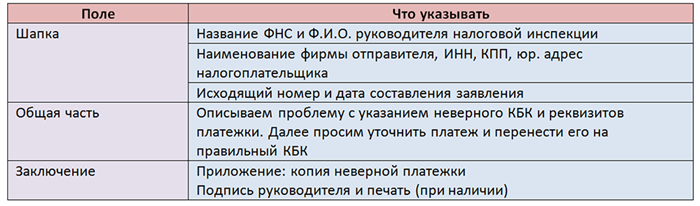

1. Оформление ходатайства

Первым шагом при подаче ходатайства в налоговую инспекцию является его правильное оформление. Ходатайство должно быть составлено в письменной форме и подписано заявителем или его представителем.

В ходатайстве необходимо указать следующую информацию:

- ФИО и контактные данные заявителя;

- Название налоговой инспекции, к которой обращается ходатайство;

- Описание причины подачи ходатайства и требуемые изменения;

- Приложение к ходатайству: копии документов, подтверждающих основания для изменения или снятия штрафа.

2. Подача ходатайства

Ходатайство может быть подано заявителем или его представителем лично в налоговую инспекцию. Также возможна отправка ходатайства по почте с уведомлением о вручении или электронным способом через интернет-портал налоговой инспекции.

При подаче ходатайства необходимо сохранить подтверждение о его получении налоговой инспекцией. Это может быть квитанция или уведомление о вручении почтового отправления.

3. Рассмотрение ходатайства

После подачи ходатайства он должен быть рассмотрен налоговым органом. Срок рассмотрения ходатайства устанавливается законодательством и может варьироваться в зависимости от сложности случая.

В процессе рассмотрения ходатайства налоговая инспекция может запросить дополнительную информацию или документы у заявителя. В таком случае необходимо предоставить запрошенную информацию в установленный срок.

4. Получение решения

По результатам рассмотрения ходатайства налоговая инспекция принимает решение о внесении изменений или снятии ошибочного штрафа. Заявителю предоставляется уведомление о принятом решении в письменной форме.

В случае положительного решения, налоговая инспекция вносит необходимые изменения в свои базы данных и информирует заявителя об этом.

5. Обжалование решения

Если заявитель не согласен с решением налоговой инспекции, он имеет право обжаловать его в соответствии с законодательством. Для этого следует обратиться в соответствующую инстанцию или орган, ответственный за рассмотрение жалоб на действия налоговых органов.

Оформление ходатайства: обязательные элементы

1. Заголовок и адресат

Ходатайство должно содержать установленный заголовок, указывающий на его суть и цель. В заголовке следует четко сформулировать требование, о каком деле или решении идет речь. Также важно указать адресата – орган, к которому направляется данное ходатайство.

2. Идентификационная информация

В ходатайстве обязательно должна быть указана идентификационная информация о заявителе – физическом или юридическом лице. К такой информации относятся наименование или фамилия и инициалы, юридический адрес, контактная информация (телефон, электронная почта), а также реквизиты документов, подтверждающих полномочия заявителя (доверенность, учредительные документы).

3. Основание и обоснование

Основанием для направления ходатайства является наличие конкретной проблемы или недоразумения, решение которых требуется от компетентного органа. В ходатайстве необходимо указать основание – это может быть закон, постановление, решение суда или иные документы, на которые опирается заявитель. Также важно обосновать свою просьбу, приведя аргументы, факты или доказательства, подтверждающие необходимость удовлетворения заявителя.

4. Формулировка требования

Ходатайство должно содержать четкую формулировку требования заявителя. Требование должно быть конкретным, однозначным и легко понятным органу, к которому направляется ходатайство. Формулировка требования должна быть юридически точной, без двусмысленностей и неоднозначностей.

5. Подтверждающие документы

В ходатайстве необходимо приложить копии или оригиналы подтверждающих документов, если таковые имеются. Это могут быть договоры, счета-фактуры, акты, доверенности и другие документы, подтверждающие лицо или полномочия заявителя, а также факты, на которые заявитель ссылается.

6. Заверение и подписи

Ходатайство должно быть заверено личной подписью заявителя или его представителя. Также следует указать дату составления ходатайства. Подписи всех лиц, участвующих в написании и отправке ходатайства, подтверждают его подлинность и достоверность.

7. Приложения и предоставление ходатайства

При направлении ходатайства необходимо предоставить все необходимые приложения – копии документов и иные материалы, которые могут подтвердить или уточнить просьбу заявителя. Ходатайство может быть направлено органу почтой, лично, по электронной почте или через систему государственных или муниципальных служб.

Все обязательные элементы ходатайства имеют большое значение и могут значительно повлиять на решение компетентного органа. Правильное и полное оформление ходатайства способствует его быстрому рассмотрению и принятию, а также увеличивает шансы на получение положительного результата.

Ходатайство в налоговую инспекцию об оспаривании назначенного штрафа

Уважаемые представители налоговой инспекции,

Я, [ФИО], обратился к вам с просьбой рассмотреть мое ходатайство о оспаривании штрафа, который был назначен мне [дата назначения штрафа] в связи с нарушением [указать статей налогового кодекса].

Обоснование ходатайства:

- Во-первых, я хотел бы обратить ваше внимание на то, что [указать основание подачи ходатайства, например, нарушение процедур при проведении налоговой проверки, неправомерное применение налоговых ставок и т.д.].

- Во-вторых, я желаю подчеркнуть, что [указать дополнительные доказательства или факты, которые могут подтвердить неправомерность назначения штрафа].

- В-третьих, хотелось бы отметить, что [указать возможные причины ошибочного назначения штрафа, например, отсутствие намерения совершить нарушение, непредусмотренность нарушения налоговым законодательством и т.д.].

Запрос:

Я прошу вас рассмотреть данное ходатайство и принять меры по пересмотру назначенного штрафа. В случае оспаривания и признания моего аргументированного ходатайства, прошу принять решение об отмене или снижении штрафа, а также вернуть уже уплаченную сумму штрафа на мой банковский счет.

Для подтверждения моих доводов и рассмотрения данного ходатайства, прилагаю копии всех необходимых документов, включая [указать перечень приложенных документов].

В надежде на справедливое решение и разумное рассмотрение данного ходатайства прошу вас принять во внимание все указанные обоснования и факты. Я уверен, что принятие положительного решения в данной ситуации будет справедливым и соответствующим принципам правового государства.

Ожидаю ответа в течение разумного срока и надеюсь на ваше понимание и поддержку в данном вопросе.

С уважением,

[ФИО]

Рекомендации по составлению ходатайства

1. Точность и ясность изложения

Весь текст ходатайства должен быть написан четко и ясно, без лишней информации. Используйте краткие и информативные предложения, чтобы четко выразить свои требования и доводы.

2. Указание полного наименования налоговой инспекции

Вначале ходатайства необходимо указать полное наименование налоговой инспекции, к которой оно обращается. Например: «Обращение в Главную налоговую инспекцию по городу Москве».

3. Подробное описание ситуации

В ходатайстве необходимо дать подробное описание ситуации, которая привела к ошибочному назначению штрафа. Укажите все существенные детали, которые помогут налоговой инспекции понять вашу позицию.

4. Ссылка на соответствующие нормативные акты

Для того чтобы подкрепить свои аргументы, рекомендуется ссылаться на соответствующие нормативные акты. Укажите номера и даты этих актов, чтобы показать, что ваше требование основано на законных нормах.

5. Предложение встречи и обсуждения

В ходатайстве можно предложить встречу с представителями налоговой инспекции для обсуждения вопроса лично. Это позволит вам подробнее объяснить свою позицию и найти вместе с налоговой инспекцией наилучшее решение.

Пример:

«Учитывая вышеизложенное, просим вас рассмотреть наше ходатайство и отменить решение о назначении штрафа.»

6. Подпись и контактная информация

В конце ходатайства необходимо поставить подпись и указать контактную информацию, чтобы налоговая инспекция могла связаться с вами для дальнейшего обсуждения вопроса.

Составление ходатайства требует внимания к деталям и юридической грамотности. Следуя рекомендациям, приведенным выше, вы сможете составить эффективное ходатайство, которое поможет вам в достижении своей цели.

Проверка правильности составления ходатайства

Составление ходатайства в налоговую инспекцию для оспаривания ошибочного назначения штрафа требует особого внимания и правильной формы. Неправильно составленное ходатайство может привести к его отклонению, а следовательно, упущению возможности оспорить незаконное решение налоговой инспекции. Ниже приведены ключевые шаги для проверки правильности составления ходатайства и минимизации возможных ошибок.

Шаг 1: Правильный заголовок

Правильный заголовок ходатайства должен содержать информацию о налогоплательщике, налоговой инспекции, дате и номере решения, а также указание на намерение оспорить данный штраф. Например: «Ходатайство о признании незаконным и аннулировании постановления № 123 от 01.01.2020 г. на сумму вынесенного административного штрафа в отношении ООО «Налоговый партнер»».

Шаг 2: Перечень документов

Перечень документов, прилагаемых к ходатайству, является важной частью его составления. В перечень следует включить все необходимые документы для подтверждения оснований оспаривания штрафа, такие как копии налоговых отчетов, платежных документов, заключения экспертов, и другие материалы, которые могут подтвердить незаконность назначенного штрафа.

Шаг 3: Подробное описание обстоятельств

В ходатайстве необходимо подробно описать все обстоятельства, которые свидетельствуют о незаконности назначенного штрафа. При этом следует использовать юридическую терминологию и ссылаться на соответствующие законы и нормативные акты.

Шаг 4: Правильное оформление

Правильное оформление ходатайства включает в себя:

- номер и дату ходатайства;

- фамилию, имя и отчество налогоплательщика;

- фамилию, имя и отчество представителя налогоплательщика (при наличии);

- фамилию, имя и отчество руководителя налоговой инспекции;

- основание для оспаривания штрафа;

- просьбу о признании штрафа незаконным и аннулировании решения;

- приложенный перечень документов;

- подписи и даты.

Шаг 5: Правильное направление ходатайства

Ходатайство должно быть направлено почтовым отправлением с уведомлением о вручении либо подано непосредственно в офис налоговой инспекции. Важно сохранить подтверждение отправки и получения ходатайства для подтверждения его предъявления в случае необходимости.

Соблюдение этих правил и проверка правильности составления ходатайства позволит максимально увеличить вероятность его рассмотрения и принятия в налоговой инспекции.

Рассмотрение ходатайства в налоговой инспекции: сроки и порядок

Для начала процедуры рассмотрения ходатайства необходимо ознакомиться с документами, предоставленными налогоплательщиком, и провести анализ доказательств, подтверждающих правомерность его требований. Этот этап является ключевым для принятия обоснованного решения.

В соответствии с действующим законодательством налоговая инспекция обязана рассмотреть ходатайство в течение 30 дней с момента его поступления. Однако, в некоторых случаях срок может быть продлён на 10 дней, например, в случае необходимости проведения дополнительных проверок.

В процессе рассмотрения ходатайства налоговая инспекция должна строго соблюдать принципы справедливости и законности. Она должна анализировать все представленные документы и аргументы налогоплательщика, принимая во внимание нормы действующего законодательства и судебную практику.

По итогам рассмотрения ходатайства налоговая инспекция может принять одно из следующих решений:

- Удовлетворить ходатайство и устранить ошибочное назначение штрафа;

- Отклонить ходатайство, ссылаясь на отсутствие достаточных доказательств или применение законодательства в соответствии с ранее выработанной позицией;

- Принять частичное решение, уменьшив сумму штрафа, но не полностью его аннулировав;

- Направить запрос на дополнительные документы или провести дополнительные проверки.

В случае несогласия с решением налоговой инспекции налогоплательщик имеет право обратиться в суд для защиты своих интересов. Порядок обжалования решения налоговой инспекции регламентирован законодательством, и налогоплательщик должен строго соблюдать его требования.

Таким образом, рассмотрение ходатайства в налоговой инспекции является важным шагом в процессе защиты интересов налогоплательщика. Процедура рассмотрения должна проводиться с соблюдением сроков и правил, учитывая все представленные документы и аргументы. Если налогоплательщик не согласен с решением налоговой инспекции, он имеет право обжаловать его в суде.