ВНИМАНИЕ: Эта статья расскажет о том, почему для частично занятых на работе сотрудников со статусом «вид доходов 4800» предусмотрен вычет по умолчанию в размере 620.

Вид доходов 4800: особенности и вычеты

Один из заметных аспектов видов доходов 4800 — это возможность применения вычета в размере 620. Этот вычет по умолчанию доступен для налогоплательщиков, получающих доходы данного вида.

Особенности видов доходов 4800:

- Определение доходов данного вида. Виды доходов 4800 включают в себя определенные категории доходов, такие как аренда нежилых помещений, авторские вознаграждения, проценты по долговым обязательствам и др.;

- Налогообложение. Виды доходов 4800 подлежат налогообложению по ставке в 13%;

- Составление декларации. При составлении декларации о доходах необходимо указывать вид доходов 4800 и учитывать все полученные в рамках данного вида доходы;

- Применение вычета. Для лиц, получающих доходы 4800, предусмотрен вычет в размере 620, который уменьшает сумму налоговой базы;

- Размер доходов. Необходимо учитывать, что доходы данного вида должны быть указаны отдельно от других категорий доходов и не должны превышать определенную сумму, установленную налоговым законодательством.

Пример видов доходов 4800:

| Вид дохода | Описание |

|---|---|

| Аренда нежилых помещений | Доходы, полученные от сдачи в аренду нежилых помещений, таких как офисные, коммерческие или промышленные помещения. |

| Авторские вознаграждения | Доходы, полученные автором от использования его произведений, таких как книги, музыкальные композиции, фотографии и другие. |

| Проценты по долговым обязательствам | Доходы, полученные в виде процентов по займам или долговым обязательствам, включая проценты по банковским вкладам и облигациям. |

Вид доходов 4800 является одним из видов доходов, который требует особого внимания при уплате налогов.

Вычет в размере 620, доступный для лиц, получающих доходы видов 4800, позволяет уменьшить налоговую базу и снизить сумму налогового платежа.

Значение вычета по умолчанию

Вид доходов в размере 4800 имеет вычет по умолчанию в размере 620. Давайте разберемся, какое значение имеет этот вычет и почему именно 620.

Значение вычета по умолчанию

Вычет по умолчанию представляет собой сумму, которая вычитается из дохода, чтобы уменьшить налоговую обязанность. Он применяется автоматически для лиц, получающих доход в размере 4800. Причина выбора конкретного значения вычета состоит в определении оптимального баланса между поддержкой граждан и обеспечением финансовой устойчивости государства.

Смысл вычета по умолчанию

Вычет в размере 620 служит для обеспечения минимального уровня финансовой поддержки граждан, получающих доход в размере 4800. Это позволяет снизить налоговое бремя на лица с низкими доходами и способствует более справедливому распределению доходов. Вычет по умолчанию также упрощает расчет налога для граждан, позволяя им избежать лишней бюрократии и упростить налоговую декларацию.

Расчет вычета по умолчанию

Сумма вычета по умолчанию в размере 620 рассчитывается исходя из соотношения налоговых ставок и структуры налоговой системы государства. Она устанавливается в результате анализа экономических и социальных данных, а также учета потребностей и возможностей граждан. Вычет по умолчанию может меняться со временем в зависимости от изменений в налоговой политике.

Вычет по умолчанию в размере 620 при доходе в размере 4800 играет важную роль в налоговой системе. Он обеспечивает минимальный уровень поддержки граждан, снижает налоговую нагрузку и упрощает расчет налога. Кроме того, он способствует более справедливому распределению доходов и обеспечивает финансовую устойчивость государства.

Принципы расчета вычета

1. Принцип социальной справедливости

Вычеты предоставляются тем категориям населения, которые находятся в необходимости или имеют особые потребности. Это позволяет уравнять степень налогового бремени между различными группами населения и сделать налогообложение более справедливым.

2. Принцип стимулирования

Вычеты могут использоваться для стимулирования определенной деятельности или поведения граждан. Например, вычеты за образование могут поощрять граждан к получению дополнительного образования или повышению своей квалификации.

3. Принцип финансовой эффективности

Расчет вычета основывается на анализе финансовых возможностей налогоплательщика и эффективности его расходов. Это позволяет определить, какая часть дохода может быть освобождена от налогообложения и какой размер вычета будет наиболее выгодным.

4. Принцип учета социально-экономических интересов государства

Расчет вычета также учитывает интересы государства в сокращении налоговых убытков и стимулировании национальной экономики. Например, вычеты за вложения в национальные проекты могут стимулировать инвестиции и развитие определенных отраслей.

5. Принцип законности и прозрачности

Расчет вычета должен осуществляться в соответствии с законодательством и быть прозрачным для налогоплательщиков. Это позволяет обеспечить равные условия для всех граждан при расчете вычета и предотвратить возможность злоупотреблений со стороны налоговых служб.

6. Принцип учета изменений

При расчете вычета учитываются изменения в законодательстве и экономические условия. Это позволяет своевременно вносить изменения в размеры и условия предоставления вычетов в соответствии с актуальной ситуацией и потребностями общества.

| Вид вычета | Описание |

|---|---|

| Вычет за детей | Предоставляется родителям налогоплательщикам на каждого ребенка |

| Вычет за образование | Предоставляется налогоплательщикам, которые получают образование или обучаются в учебных заведениях |

| Вычет за лечение | Предоставляется налогоплательщикам, которые понесли расходы на медицинское лечение |

Особенности налогообложения вида доходов 4800

Доходы вида 4800, относящиеся к доходам налогоплательщика, обладают своими особенностями в налогообложении. Ниже рассмотрим некоторые важные аспекты этого вида доходов.

1. Налогооблагаемая база

Налогооблагаемая база для доходов вида 4800 определяется как сумма всех доходов, полученных налогоплательщиком и подпадающих под эту категорию. Она включает в себя, например:

- Доходы от предоставления собственности в аренду или субаренду

- Доходы от предоставления услуг в сфере недвижимости

- Доходы от предоставления патента на использование объекта интеллектуальной собственности

- Доходы от предоставления права на использование нематериальных активов

2. Налоговые вычеты

Для доходов вида 4800, налоговый кодекс предусматривает возможность применения налоговых вычетов, которые позволяют снизить налогооблагаемую базу и, соответственно, сумму налога к уплате. В данном случае, по умолчанию, предусмотрен вычет в размере 620.

3. Подача налоговой декларации

Налогоплательщики, получающие доходы вида 4800, обязаны подавать налоговую декларацию в установленные сроки. В декларации необходимо указать все доходы данной категории, а также примененные налоговые вычеты.

4. Уплата налога

Сумма налога, к уплате за доходы вида 4800, рассчитывается на основе налогооблагаемой базы с учетом примененных вычетов. Оплата налога производится в установленные сроки в соответствии с налоговым законодательством.

В случае наличия вида доходов 4800, налогоплательщик обязан ознакомиться с основными принципами налогообложения этого вида доходов, применять существующие налоговые вычеты и своевременно подавать налоговую декларацию, а также уплачивать налог в установленные сроки.

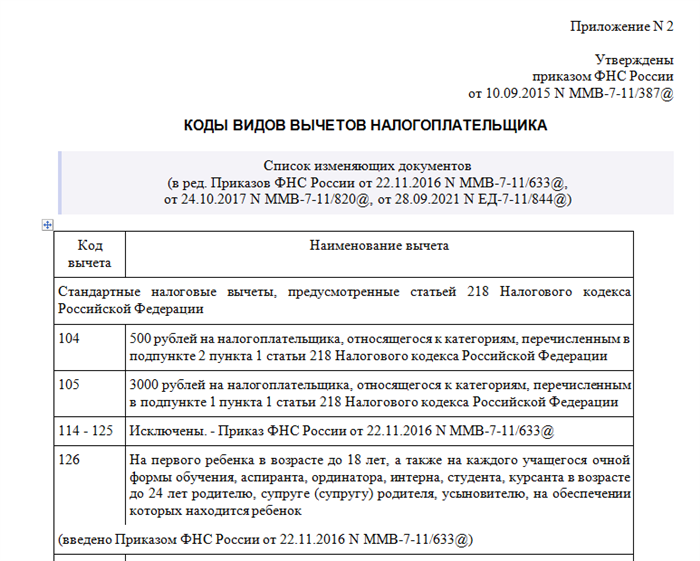

Федеральные законы, определяющие размер вычета

Существует несколько федеральных законов, которые определяют размер вычета по умолчанию для разных категорий налогоплательщиков. Эти законы устанавливают минимальные стандарты и правила, которые применяются при расчете налоговой базы и определении размера вычета.

1. Налоговый кодекс РФ

Налоговый кодекс РФ является основным источником правовых норм, касающихся налогообложения в Российской Федерации. Статья 217 налогового кодекса устанавливает порядок определения и размер вычета по умолчанию для налоговых резидентов.

Вычет по умолчанию составляет сумму 620 рублей для налогоплательщиков, получающих доходы основным способом.

2. Федеральный закон «О налоге на доходы физических лиц»

Федеральный закон «О налоге на доходы физических лиц» устанавливает особенности налогообложения доходов физических лиц. Статья 219 этого закона определяет размер вычета по умолчанию именно в сумме 620 рублей.

3. Закон «О порядке уплаты налога на доходы физических лиц»

Закон «О порядке уплаты налога на доходы физических лиц» содержит нормы, определяющие правила уплаты налога на доходы физических лиц и расчет размера налога. Согласно статье 40 этого закона, размер вычета по умолчанию составляет 620 рублей.

4. Постановление Правительства РФ от 29 декабря 2014 года № 1629 «Об утверждении Положения о порядке предоставления вычета налогоплательщику»

Постановление Правительства РФ от 29 декабря 2014 года № 1629 устанавливает порядок предоставления вычета налогоплательщикам. Согласно пункту 14 этого постановления, налогоплательщику предоставляется вычет по умолчанию в размере 620 рублей.

5. Иные законодательные акты

Кроме указанных законов, существуют иные законодательные акты, которые могут вносить изменения в размер вычета по умолчанию. Например, в случае введения нового налогового законодательства или изменения налоговой политики, размер вычета может быть изменен.

Итак, федеральные законы, такие как Налоговый кодекс РФ, Федеральный закон «О налоге на доходы физических лиц», Закон «О порядке уплаты налога на доходы физических лиц» и Постановление Правительства РФ от 29 декабря 2014 года № 1629, определяют размер вычета по умолчанию в сумме 620 рублей для различных категорий налогоплательщиков.

Роль вычета в уплате налогов

1. Уменьшение налоговой базы

Вычет позволяет уменьшить налоговую базу, то есть сумму дохода, от которой начисляется налог. Это позволяет налогоплательщикам снизить свой общий доход и соответственно уменьшить сумму налога, которую они должны уплатить.

2. Снижение налоговой нагрузки

Вычет позволяет снизить сумму налога, которую необходимо уплатить, соответственно снижая налоговую нагрузку на налогоплательщика. Благодаря этому, налогоплательщики имеют возможность сэкономить деньги и использовать их на свое усмотрение.

3. Стимулирование определенных действий и инвестиций

Вычеты могут быть предоставлены не только на общих основаниях, но и для стимулирования определенных действий или инвестиций. Например, государство может предоставить вычеты на определенные расходы, такие как образование, здравоохранение, приобретение недвижимости и т.д. Это стимулирует налогоплательщиков совершить эти действия, что в свою очередь способствует развитию соответствующих отраслей экономики.

4. Распределение доходов

Вычеты позволяют также более справедливо распределить доходы между налогоплательщиками. Они учитывают специфику каждой ситуации и позволяют налогоплательщикам с разным уровнем дохода использовать вычеты в своих интересах. Это способствует сокращению неравенства и установлению более равных условий для всех налогоплательщиков.

5. Социальная поддержка

Вычеты играют социальную роль и могут предоставляться для социальной поддержки. Например, государство может предоставлять вычеты на детей, инвалидов, пенсионеров и других категорий граждан, что помогает им снизить свою налоговую нагрузку и обеспечить свои основные потребности.

Влияние дохода на размер вычета

Вычеты по умолчанию и их размер

При определении размера вычета используются различные критерии и формулы. В случае вычета по умолчанию, как в примере с доходом 4800, размер вычета составляет 620. Таким образом, налоговая база снижается на эту сумму, и налогоплательщик платит налог только с оставшейся части дохода. Это позволяет уменьшить налогооблагаемую базу и в результате сумму налога к уплате.

Градуированные вычеты

В некоторых случаях размер вычета может быть разным в зависимости от уровня дохода. Например, если доход превышает определенную сумму, вычет может уменьшаться пропорционально увеличению дохода. Это так называемые градуированные вычеты. Такая система позволяет более справедливо учитывать различия в доходах налогоплательщиков.

Повышение уровня дохода и его влияние на вычет

Повышение уровня дохода может привести к уменьшению размера вычета или даже полному его отсутствию. Например, при достижении определенного уровня дохода, налоговый вычет может быть полностью исчерпан и налогоплательщик будет платить налог на всю сумму дохода без каких-либо вычетов. При этом, увеличение дохода может также повлечь за собой увеличение ставки налога или применение дополнительных налоговых обязательств.

Значимость регулирования вычетов

Регулирование размера вычетов является важным фактором налоговой политики государства. Задача законодателя состоит в балансировании между стимулированием экономической активности и государственными нуждами в получении налоговых поступлений. Размер вычетов должен быть таким, чтобы он был доступен для большинства налогоплательщиков, но при этом не вел к значительным потерям налоговых поступлений в бюджет.

Возможность увеличения или уменьшения вычета

Вычет по умолчанию в размере 620 рублей определяется в соответствии с действующим законодательством. Казалось бы, нет возможности изменить эту сумму. Однако, существуют некоторые случаи, когда вычет может быть увеличен или уменьшен.

Первым способом увеличения вычета является наличие детей на иждивении. За каждого ребенка, родившегося или усыновленного в течение календарного года, предусмотрен дополнительный вычет. Размер этого вычета зависит от количества детей и устанавливается в соответствии с законодательством.

Также существуют способы уменьшения вычета или его полного отсутствия. Например, если у вас имеется доход, на который не начисляются налоги, то вычет не будет применяться. Это может быть доход, связанный с учебой (стипендия, обучение), а также некоторые дополнительные пособия и выплаты.

Возможность увеличения или уменьшения вычета может варьироваться в зависимости от вашей текущей ситуации. Поэтому перед тем, как принимать решения о декларации и подсчете налогового вычета, стоит ознакомиться с актуальными законодательными актами и проконсультироваться с компетентными специалистами.