Строка 1230 баланса в программе 1С представляет собой сумму оборотов по счетам, которая отражает финансовые операции компании за определенный период времени. Обороты по счетам включают поступления и расходы средств, а также другие финансовые операции, которые прошли через учетную систему предприятия. Вся информация о проведенных операциях собирается и анализируется в рамках строки 1230 баланса, что позволяет более точно оценить финансовое состояние организации.

Строка 1230 баланса в 1С: какие обороты учтены?

Строка 1230 баланса в программе 1С представляет собой важный элемент финансового учета компании. Она служит для отображения оборотов по счетам, что позволяет более точно контролировать финансовое состояние организации. Рассмотрим, из чего складывается эта строка и какие обороты в ней учитываются.

1. Обороты по счету «Дебет»

Строка 1230 баланса содержит суммы оборотов по различным счетам. Один из оборотов, который учитывается, это обороты по счету «Дебет». В рамках данного счета регистрируются доходы, поступления средств, увеличение активов компании. Здесь учитываются следующие операции:

- Продажи товаров или услуг;

- Получение платежей от клиентов;

- Поступление дивидендов;

- Доходы от сдачи в аренду недвижимости и другого имущества;

- Иные операции, приносящие доход компании.

2. Обороты по счету «Кредит»

В строке 1230 баланса также учитываются обороты по счету «Кредит». Этот счет регистрирует расходы, уменьшение активов и пассивов организации. В нем учитываются следующие операции:

- Закупка товаров или услуг;

- Выплаты поставщикам;

- Оплата зарплаты и налогов;

- Расходы на аренду и содержание имущества;

- Прочие расходы, связанные с деятельностью компании.

3. Сальдо счета «Дебет» и «Кредит»

Кроме оборотов по счетам «Дебет» и «Кредит», в строке 1230 баланса также отображается сальдо счета. Сальдо счета – это разница между оборотами по дебету и кредиту за определенный период времени. Если сумма по дебету больше суммы по кредиту, то счет имеет положительное сальдо, иначе – отрицательное.

4. Итоговая сумма оборотов в строке 1230 баланса

Все обороты по счетам и сальдо счетов, учтенные в программе 1С, суммируются в строке 1230 баланса. Это позволяет на первый взгляд оценить финансовое положение компании и ее результативность. Обороты и сальдо можно анализировать по различным периодам времени и сравнивать с предыдущими показателями для выявления изменений и трендов.

Определение строки 1230 баланса в 1С

Строка 1230 баланса в программе 1С представляет собой информацию о движении средств на счетах организации. Эта строка включает в себя различные обороты по счетам, которые отражают значимые операции предприятия.

Для определения строки 1230 баланса в 1С необходимо учитывать следующие факторы:

- Тип операции. Баланс может формироваться из различных видов операций, включая приходы, расходы, начальные остатки и прочие движения средств.

- Счета, участвующие в операции. Обороты могут быть связаны с разными счетами, такими как счета доходов, расходов, активов или обязательств.

- Период времени. Строка 1230 баланса отображает информацию за определенный период, который может быть задан в программе 1С.

Программа 1С предоставляет возможности для гибкой настройки строки 1230 баланса. Можно указать необходимые счета, задать фильтры и условия для определения оборотов, а также настроить отображение результатов в нужном формате.

Пример: Строка 1230 баланса для операций по счетам доходов

Если организация имеет операции по счетам доходов, то строка 1230 баланса может включать обороты по следующим счетам:

- Счет доходов от продажи товаров.

- Счет доходов от оказания услуг.

- Счет доходов от аренды.

Для определения строки 1230 баланса в этом случае необходимо выбрать соответствующие счета доходов и указать период, за который нужно получить информацию. Программа 1С выведет обороты по выбранным счетам и суммирует их для формирования строки 1230 баланса.

Составляющие сальдо по счетам

1. Дебетовое сальдо

Дебетовое сальдо по счетам формируется, когда сумма дебетовых операций по счету превышает сумму кредитовых операций. Это означает, что на счету имеются неоплаченные расходы или активы, которые еще не были реализованы.

2. Кредитовое сальдо

Кредитовое сальдо по счетам формируется, когда сумма кредитовых операций по счету превышает сумму дебетовых операций. Это означает, что на счету имеются неоплаченные доходы или пассивы, которые еще не были оплачены.

3. Разница между дебетовым и кредитовым сальдо

Иногда может возникать разница между дебетовым и кредитовым сальдо, которую называют сальдо разницей. Это может быть вызвано ошибками в учетной системе или несоответствием данных счетов и аналитического учета.

4. Влияние операционных потоков

Операционные потоки, такие как покупка товаров, оплата за услуги или продажа товаров или услуг, могут оказывать влияние на сальдо по счетам. Если операции связаны с дебетовыми счетами, то они могут увеличить дебетовое сальдо. Если операции связаны с кредитовыми счетами, то они могут увеличить кредитовое сальдо.

5. Влияние не операционных потоков

Некоторые не операционные потоки, такие как инвестиционные операции или кредиты, также могут влиять на сальдо по счетам. Например, инвестиции в активы могут увеличить дебетовое сальдо, а получение кредитов может увеличить кредитовое сальдо.

6. Анализ сальдо по счетам

Анализ сальдо по счетам является важной задачей для финансового менеджмента. Он позволяет обнаружить ошибки в учете, проследить финансовые потоки предприятия и определить его финансовую устойчивость. Также данный анализ может быть полезен при принятии управленческих решений.

| Счет | Дебетовое сальдо | Кредитовое сальдо | Сальдо разница |

|---|---|---|---|

| 1010 «Основные средства» | 500 000 | — | 500 000 |

| 2010 «Счета кредиторов» | — | 100 000 | -100 000 |

| 3020 «Счета доходов» | — | 50 000 | -50 000 |

Долговые обороты по счетам: разбираемся в сути понятия

Долговые обороты по счетам играют важную роль в учете и анализе финансовых операций компании. Это показатель, который позволяет оценить задолженность и платежную дисциплину предприятия. Разберемся подробнее в сути этого понятия и способах его отражения в программе 1C:Бухгалтерия.

Что такое долговые обороты по счетам

Долговые обороты по счетам – это совокупность финансовых операций, связанных с задолженностью предприятия перед поставщиками, подрядчиками, кредиторами и другими контрагентами. В рамках учетной системы 1C:Бухгалтерия данный показатель выражается в виде суммы дебета и кредита по соответствующим счетам.

Долговые обороты по счетам формируются в течение определенного периода времени и могут отражать как задолженность компании перед поставщиками товаров и услуг, так и задолженность контрагентов перед предприятием.

Как отразить долговые обороты по счетам в 1С:Бухгалтерия

Для отражения долговых оборотов по счетам в программе 1C:Бухгалтерия необходимо:

- Создать соответствующие счета в плане счетов учета организации;

- Проводить финансовые операции с указанными счетами, записывая их в дебет и кредит в зависимости от характера операции;

- Формировать отчеты, отражающие долговые обороты по счетам, включая баланс и отчет о прибылях и убытках.

Особенность программы 1C:Бухгалтерия заключается в том, что она автоматически подсчитывает долговые обороты по счетам и формирует соответствующие отчеты. Это позволяет оперативно получать информацию о текущей финансовой ситуации компании.

Значимость долговых оборотов по счетам

Долговые обороты по счетам являются важным показателем, который позволяет оценить задолженность и платежную дисциплину предприятия. Анализ данного показателя позволяет определить:

- Степень риска для компании, связанную с задолженностью перед контрагентами;

- Эффективность управления финансовыми ресурсами;

- Уровень платежной дисциплины предприятия;

- Возможности для оптимизации финансовых процессов.

Таким образом, долговые обороты по счетам являются важным инструментом для анализа финансового состояния компании и принятия управленческих решений.

Кредитовые обороты по счетам

Составляющие кредитовых оборотов по счетам:

- Клиентские платежи – деньги, поступившие от клиентов в оплату товаров или услуг.

- Приходы от продаж – деньги, полученные от реализации товаров или услуг.

- Прочие поступления – суммы, поступившие на счета организации из других источников.

Примеры кредитовых оборотов по счетам:

- Клиентский платеж: ООО «Клиент» перечислило на счет ООО «Организация» сумму 100 000 рублей в оплату поставленного товара.

- Приход от продаж: ИП «Продавец» реализовал товары на сумму 200 000 рублей и получил деньги от покупателя на свой банковский счет.

- Прочие поступления: Организация получила дивиденды от своих долевых участий в других компаниях на сумму 50 000 рублей.

Важно помнить:

Кредитовые обороты по счетам позволяют отразить приходы денежных средств на счета организации. Они являются одной из составляющих финансового баланса и служат для определения финансового состояния организации.

| Назначение | Счет |

|---|---|

| Клиентские платежи | 62 (Хозяйственные расчеты с покупателями и заказчиками) |

| Приходы от продаж | 60 (Расчеты с поставщиками и подрядчиками) |

| Прочие поступления | 58 (Прочие долгосрочные обязательства) |

Кредитовые обороты по счетам являются одной из важных финансовых операций, которые необходимо правильно учитывать в программе 1С для достоверной финансовой отчетности и управления финансами организации.

Результаты пересчета и корректировки

Цель пересчета и корректировки

Целью пересчета и корректировки баланса является достижение точности и достоверности отражения финансовой информации предприятия. Это позволяет установить истинную стоимость активов и обязательств компании, а также обеспечить соответствие бухгалтерским стандартам и законодательству.

Процесс пересчета и корректировки

Процесс пересчета и корректировки баланса включает следующие этапы:

- Анализ финансовой информации. В этом этапе проводится детальный анализ всех данных, включая соответствие бухгалтерским стандартам и налоговому законодательству.

- Выявление ошибок и неточностей. На данном этапе осуществляется поиск и выявление возможных ошибок и неточностей в балансе, которые могут искажать его реальное положение.

- Разработка корректирующих мероприятий. На основе выявленных ошибок и неточностей разрабатываются меры, направленные на их исправление и устранение. Это может включать пересчеты, добавление или удаление информации.

- Внесение изменений в баланс. После разработки корректирующих мероприятий производится внесение соответствующих изменений в баланс предприятия.

- Проверка результатов. После внесения изменений проводится повторная проверка баланса, чтобы убедиться в правильности внесенных изменений и достоверности полученных результатов.

Важность пересчета и корректировки

Пересчет и корректировка баланса играют ключевую роль в обеспечении финансовой прозрачности и достоверности отчетности предприятия. Они позволяют предоставить реальную картину о состоянии компании, что является важным для принятия решений руководством, инвесторами и другими заинтересованными сторонами.

Пример результатов пересчета и корректировки

| Статья баланса | Исходное значение | Скорректированное значение |

|---|---|---|

| Основные средства | 5 000 000 руб. | 4 800 000 руб. |

| Запасы | 2 000 000 руб. | 2 500 000 руб. |

| Собственный капитал | 10 000 000 руб. | 11 000 000 руб. |

В результате пересчета и корректировки баланса были установлены новые значения для некоторых статей. Например, стоимость основных средств была скорректирована и составила 4 800 000 рублей, а стоимость запасов увеличилась до 2 500 000 рублей. Также было установлено, что собственный капитал предприятия составляет 11 000 000 рублей.

Дебетовые обороты по счетам

Дебетовые обороты могут быть представлены различными счетами в бухгалтерии. Ниже приведены некоторые из них:

1. Дебетовый оборот по счету «Расчеты с поставщиками и подрядчиками»

Этот счет отражает обязательства компании перед поставщиками и подрядчиками. Дебетовые обороты по этому счету возникают в случае приобретения товаров или услуг на сумму, превышающую задолженность поставщику или подрядчику.

2. Дебетовый оборот по счету «Основное производство»

Счет «Основное производство» отражает затраты на производство основной продукции компании. Дебетовые обороты на этом счету могут возникать при покупке сырья и материалов для производства или при оплате услуг, связанных с производством.

3. Дебетовый оборот по счету «Налоги и сборы»

Счет «Налоги и сборы» отражает суммы, которые компания обязана уплатить в качестве налогов и других государственных сборов. Дебетовые обороты на этом счету возникают при уплате налогов и сборов.

4. Дебетовый оборот по счету «Прочие расходы»

Счет «Прочие расходы» отражает затраты, которые не могут быть отнесены к другим счетам расходов. Дебетовые обороты на этом счету возникают при покупке различных товаров и услуг, не относящихся к основному производству или к расчетам с поставщиками.

5. Дебетовый оборот по счету «Инвестиции»

Счет «Инвестиции» отражает суммы, которые компания вложила в приобретение активов или участия в других организациях. Дебетовые обороты на этом счету возникают при приобретении акций, недвижимости или других ценных бумаг.

| Счет | Оборот |

|---|---|

| Расчеты с поставщиками | 100 000 руб. |

| Основное производство | 50 000 руб. |

| Налоги и сборы | 25 000 руб. |

| Прочие расходы | 15 000 руб. |

| Инвестиции | 10 000 руб. |

Дебетовые обороты по счетам являются важным элементом бухгалтерского учета, позволяющим отслеживать изменения в активе и обязательствах компании. Они помогают эффективно управлять финансовыми ресурсами и принимать обоснованные решения на основе актуальной информации.

Кредитовые обороты по счетам: 0 проводок

Кредитовые обороты по счетам представляют собой сумму денег, которая была зачислена на счета организации в результате проведения операций. Однако, в некоторых случаях, количество проводок по счетам может быть равно нулю. Рассмотрим, от каких факторов это может зависеть.

Причины отсутствия кредитовых оборотов по счетам

1. Отсутствие движения средств. Если компания в определенный период не проводила операций, которые приводят к зачислению средств на счета, то количество кредитовых оборотов будет равно нулю.

2. Временное отсутствие транзакций. Возможна ситуация, когда организация приостанавливает проведение операций на определенный период времени, например, в связи с ремонтом или проведением инвентаризации. В этом случае, количество проводок по счетам также будет равно нулю.

3. Ошибки в учете. Возможны ситуации, когда ошибочно не были зачислены средства на счета организации или были допущены ошибки при оформлении транзакций. В таких случаях, количество кредитовых оборотов по счетам может быть равно нулю. Такие ошибки необходимо выявлять и исправлять в учетной системе.

Значение нулевых кредитовых оборотов по счетам

Нулевые кредитовые обороты по счетам могут указывать на некоторые особенности финансового состояния организации.

- Стабильность финансов. Если количество проводок по счетам равно нулю, это может свидетельствовать о стабильности финансов компании. В этом случае, организация не нуждается в постоянном зачислении дополнительных средств на счета.

- Использование других финансовых инструментов. Организация может использовать другие финансовые инструменты, например, кредитные линии или кредитные карты, для проведения операций. В этом случае, кредитовые обороты по счетам могут быть равны нулю.

Анализ нулевых кредитовых оборотов по счетам

Нулевые кредитовые обороты по счетам требуют внимательного анализа и учета в финансовой отчетности организации. Это важно для правильной оценки финансового положения компании и принятия управленческих решений.

| Точка анализа | Вопросы для обсуждения |

|---|---|

| Операционная деятельность | Почему не было проведено операций, приводящих к зачислению средств на счета? Было ли это связано с временными факторами или есть более глубокие причины? |

| Финансирование | Какие финансовые инструменты были использованы вместо зачисления средств на счета? Какие преимущества это дает организации? |

| Учетные ошибки | Были ли выявлены и исправлены ошибки в учете, приведшие к нулевым кредитовым оборотам? Какие меры были приняты для предотвращения повторения таких ошибок? |

Внимательный анализ и учет нулевых кредитовых оборотов помогает понять финансовое состояние организации и принять необходимые управленческие решения.

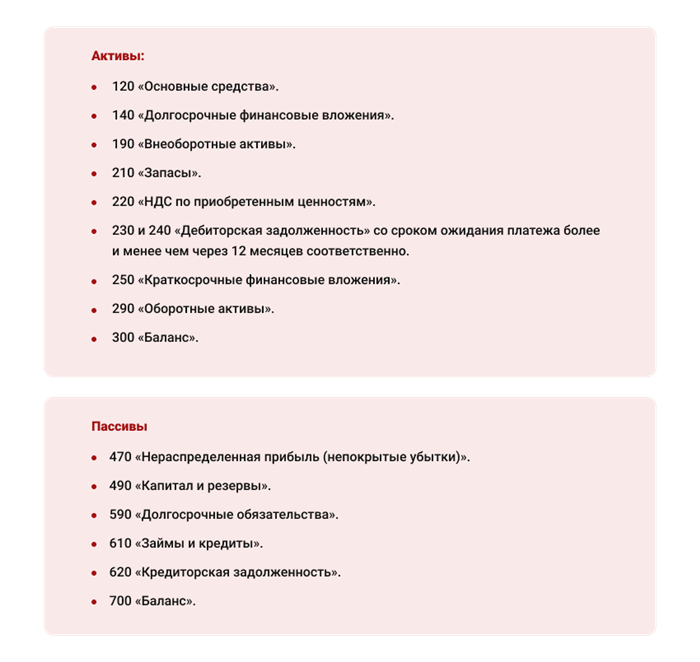

Итоговое формирование баланса

Баланс представляет собой важнейший финансовый отчет, который отображает финансовое состояние предприятия в определенный момент времени. Он позволяет оценить активы и обязательства компании, а также ее финансовые результаты.

Итоговое формирование баланса в программе 1С осуществляется на основании всех проводок, которые были сделаны за определенный период времени. В процессе формирования баланса, программа автоматически суммирует обороты по счетам и распределяет их по соответствующим статьям баланса.

Обороты по счетам в балансе складываются из двух сторон: дебета и кредита. Дебетовые обороты отражают увеличение активов и уменьшение обязательств, а кредитовые обороты – увеличение обязательств и уменьшение активов. Баланс считается сбалансированным, если сумма дебетовых и кредитовых оборотов по каждому счету равна. В противном случае, возникают расхождения и ошибки, которые требуется исправить.

Итоговое формирование баланса в программе 1С позволяет автоматизировать и упростить процесс составления отчетности, исключить возможность ошибок и достичь точности и надежности данных, представленных в финансовом отчете.