Ходатайство физического лица в налоговую о возможности уменьшить штраф за несвоевременную сдачу налоговой отчетности является одним из механизмов защиты интересов налогоплательщиков и снижения финансовой нагрузки на физических лиц. В данной статье рассматриваются основные аспекты подачи ходатайства, в том числе сроки, необходимые документы и процедура рассмотрения. Узнайте подробности о возможности обжаловать штраф и уменьшить его размер в соответствии с действующим законодательством.

Как подать ходатайство в налоговую об уменьшении штрафа

Несвоевременная сдача налоговой декларации или документов может привести к наложению штрафа со стороны налоговой службы. Однако в некоторых случаях физическое лицо имеет право подать ходатайство в налоговую об уменьшении или отмене данного штрафа. Рассмотрим основные шаги и рекомендации по подаче ходатайства.

1. Анализируйте законодательство

Перед подачей ходатайства необходимо тщательно изучить законодательство, регламентирующее порядок уменьшения или отмены штрафов за нарушения в сфере налогообложения. Ознакомьтесь с условиями, предоставленными налоговым кодексом, чтобы быть готовыми аргументировать свою позицию.

2. Составьте ходатайство

В ходатайстве необходимо четко и ясно изложить свои аргументы и обоснование причин, по которым вы считаете, что штраф должен быть уменьшен или отменен. Укажите все существующие факты и документы, подтверждающие ваши доводы.

3. Обращайтесь к компетентному лицу

Составленное ходатайство следует представить в налоговую службу. Обратитесь к компетентному сотруднику, который обычно занимается рассмотрением подобных ходатайств. Уточните необходимый объем документов и условия подачи.

4. Снабдите ходатайство доказательствами

Для увеличения шансов на успех при подаче ходатайства обязательно соберите все возможные доказательства, подтверждающие ваши доводы. Это могут быть платежные поручения, расчеты, письма и другие документы, демонстрирующие вашу платежеспособность и намерение исправить свою ошибку.

5. Не забывайте о сроках

Важно помнить о сроках подачи ходатайства. Убедитесь, что вы подаете его вовремя и следуете всем установленным налоговой службой требованиям. В случае необходимости, проконсультируйтесь с юристом или специалистом по налогообложению, чтобы быть уверенным в своих действиях.

6. Ожидайте рассмотрения

После того, как вы представили ходатайство в налоговую службу, ожидайте рассмотрения вашего дела. В случае необходимости, налоговая служба может запросить дополнительную информацию или провести дополнительные проверки. Будьте готовы предоставить все необходимое для разрешения вашего вопроса.

7. Следите за результатами

После рассмотрения вашего ходатайства налоговая служба примет окончательное решение. Следите за результатами и уведомлениями от налоговой службы. Если ваше ходатайство будет удовлетворено, штраф может быть уменьшен или отменен. В случае отказа, вы можете обратиться в арбитражный суд или прокуратуру.

Подача ходатайства в налоговую об уменьшении или отмене штрафа за несвоевременную сдачу является средством защиты прав физического лица. Однако необходимо помнить, что каждый случай рассматривается индивидуально, и успех не гарантирован. Поэтому рекомендуется проконсультироваться с юристом или специалистом в области налогообложения, чтобы быть уверенным в основаниях и обоснованности своего ходатайства.

Понимание процесса уменьшения штрафа

Когда физическое лицо сталкивается с ситуацией несвоевременной сдачи налоговой декларации или сопутствующих документов, оно может обратиться в налоговую орган с ходатайством об уменьшении налогового штрафа. В таком случае важно понимать процесс, по которому будет рассматриваться данное заявление.

1. Подготовка ходатайства

Первым шагом является составление ходатайства, в котором указываются причины, по которым физическое лицо не смогло своевременно сдать декларацию или документы. Важно указать все факторы, которые стали причиной задержки, такие как болезнь, семейные обстоятельства или технические проблемы.

Также в ходатайстве следует просить о снижении штрафа и обосновать это просьбу. Например, можно указать на корректное исполнение своих налоговых обязательств в прошлых периодах или на то, что физическое лицо без задержки оплатило налоговые задолженности до этого момента.

2. Предъявление ходатайства

Подготовленное ходатайство следует предъявить в налоговую орган, ответственную за рассмотрение заявлений такого рода. Лучше всего сделать это лично, чтобы ознакомиться с процедурой приема и убедиться, что документы поданы верно и достаточно.

Важно помнить, что налоговая орган имеет право запросить дополнительные документы или информацию, связанную с причинами задержки. Физическое лицо должно предоставить все необходимые данные в срок, указанный органом.

3. Рассмотрение ходатайства

После предъявления ходатайства налоговая орган проводит его рассмотрение. Это может включать проверку достоверности предоставленных данных, а также анализ деятельности физического лица в налоговой сфере.

Результатом рассмотрения будет принятие решения о возможном уменьшении налогового штрафа либо его отклонение. В случае положительного решения, физическое лицо будет ознакомлено с новой суммой штрафа и дальнейшими действиями, которые необходимо выполнить.

4. Урегулирование штрафа

В случае положительного решения о уменьшении штрафа, физическое лицо должно приступить к его урегулированию. Обычно это делается путём уплаты новой суммы штрафа в установленный срок.

Важно помнить о сроках оплаты и не допускать их нарушения, чтобы избежать повторного начисления штрафных санкций.

Чтобы успешно уменьшить налоговый штраф за несвоевременную сдачу декларации или документов, физическому лицу необходимо подготовить соответствующее ходатайство, предъявить его в налоговую орган, отвечать на запросы дополнительной информации и урегулировать новую сумму штрафа в срок.

Подготовка документов для ходатайства

Ходатайство в налоговую о снижении штрафа за несвоевременную сдачу декларации требует подготовки соответствующих документов, которые помогут убедить налогового инспектора в обоснованности данного ходатайства. В этой статье мы рассмотрим основные документы, которые необходимо подготовить.

Список документов для подготовки ходатайства:

- Ходатайство – основной документ, в котором нужно четко изложить причины, по которым не была своевременно сдана декларация. В ходатайстве следует обратить внимание на смягчающие обстоятельства и указать, какие действия уже предприняты для исправления ситуации.

- Документы, подтверждающие причины – в зависимости от ситуации, это могут быть медицинские справки, свидетельства о браке или разводе, документы о смерти близкого родственника и другие документы, которые подтверждают возможность несвоевременной сдачи декларации.

- Документы, подтверждающие исправление ситуации – если на момент подготовки ходатайства уже были приняты меры для исправления ситуации, следует приложить соответствующие документы. Это могут быть расчеты уплаченных налогов, исправленная декларация и другие свидетельства исправления нарушения.

- Копии документов – все документы, которые приложены к ходатайству, следует представить как оригиналы, так и копии. Копии документов служат в качестве подтверждения предоставленных документов и могут быть запрошены налоговой инспекцией.

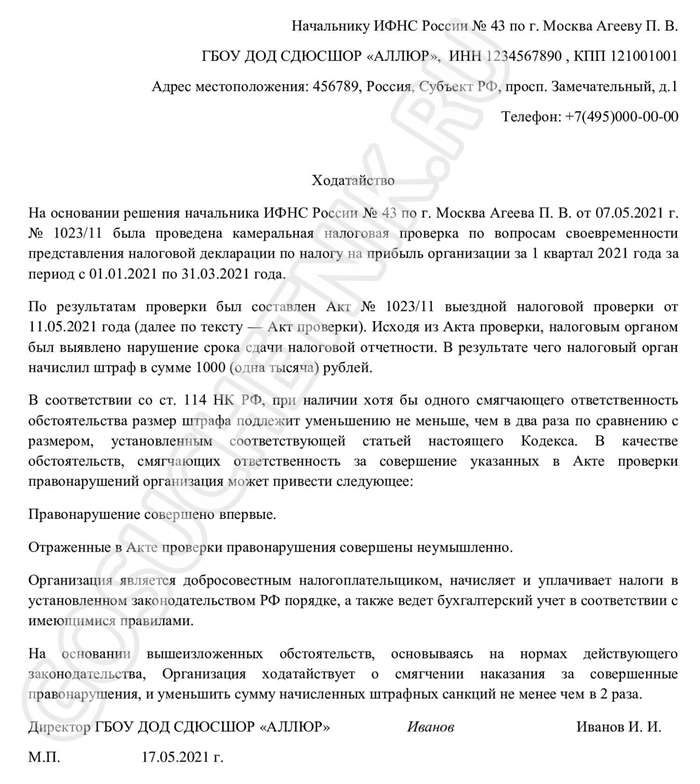

Пример ходатайства:

«Именем Петрова Ивана Сергеевича, плательщика налогов, я, Николаева Ольга Викторовна, его законный представитель, обращаюсь к Вам с ходатайством о снижении штрафа за несвоевременную сдачу декларации, образовавшегося в результате непредвиденных обстоятельств.»

Определение оснований для уменьшения штрафа

Штрафы за несвоевременную сдачу отчетности в налоговую органы могут оказаться значительными и обременительными для физических лиц. Однако существуют определенные основания, на основе которых можно подать ходатайство в налоговую об уменьшении штрафа. Вот некоторые из них:

1. Непреодолимая сила

Физическое лицо может обосновать свою неспособность своевременно сдать отчетность в налоговую органу в связи с возникновением непредвиденных обстоятельств, которые оказали непреодолимое воздействие. Такие обстоятельства могут быть стихийные бедствия, аварии, болезни и другие форс-мажорные ситуации.

2. Ошибки и недостоверные данные

Если физическое лицо обнаружило ошибки или недостоверные данные в своей отчетности, которые были причиной несвоевременной сдачи, оно может обратиться в налоговую с просьбой учесть этот факт при рассмотрении вопроса о штрафе.

3. Благонадежность и исполнительность

Если физическое лицо может доказать свою исполнительность в других обязательствах перед налоговыми органами и его благонадежность в целом, налоговая может принять во внимание эти факторы при решении о размере штрафа.

4. Самостоятельная корректировка ошибок

Если физическое лицо выявило ошибки в своей отчетности и самостоятельно их исправило до обращения в налоговую, налоговый орган может рассмотреть этот факт и принять во внимание при решении о штрафе.

В любом случае, важно иметь доказательства для подтверждения основания возникновения штрафа и обоснования требования о его уменьшении. Подача ходатайства в налоговую органу требует юридической подготовки и правильного оформления.

Ознакомление с требованиями налоговой

Основные требования налоговой

Основные требования, предъявляемые налоговой к физическим лицам, связаны с:

- Своевременной уплатой налогов и сборов — физические лица обязаны оплачивать установленные налоговым законодательством налоги и сборы в установленные сроки;

- Предоставлением отчетности — физические лица, осуществляющие предпринимательскую деятельность или получающие доходы, требуются представлять налоговой органам отчетность в установленные сроки;

- Соблюдением налоговых обязанностей — физические лица должны соблюдать налоговые обязанности, указанные в законодательстве, такие как ведение учета расходов и доходов, уплаты налогов средствами электронного документооборота и др.;

- Соблюдением правил взаимодействия с налоговыми органами — физические лица обязаны сотрудничать с налоговыми органами, предоставлять запрашиваемую налоговой информацию в установленные сроки и соблюдать правила коммуникации.

Наказания за невыполнение требований налоговой

Невыполнение требований налоговой органов может повлечь за собой ряд негативных последствий для физического лица. К ним относятся:

- Штрафы и пени — налоговая организация может применить штрафные санкции в виде штрафов и пеней за несвоевременную уплату налогов, предоставление неправильной или неполной отчетности и др.;

- Ограничение прав и возможностей — в случае невыполнения обязательств перед налоговыми органами, физическое лицо может быть ограничено в праве заниматься определенными видами предпринимательской деятельности, получать государственные услуги или субсидии, а также совершать определенные операции;

- Уголовная ответственность — при совершении тяжких или особо тяжких налоговых правонарушений, физическое лицо может быть привлечено к уголовной ответственности.

Ознакомление с требованиями налоговой является необходимым шагом для правильной организации уплаты налогов и соблюдения налоговых обязанностей. Нарушение этих требований может повлечь за собой негативные последствия для физического лица. Поэтому рекомендуется соблюдать правила взаимодействия с налоговыми органами и консультироваться с профессионалами в случае возникновения вопросов.

Заполнение ходатайства и прикрепление документов

Для подачи ходатайства в налоговую орган о уменьшении штрафа за несвоевременную сдачу декларации или иных документов необходимо заполнить специальную форму и приложить некоторые обязательные документы. Процесс заполнения ходатайства может отличаться в зависимости от региона, поэтому рекомендуется обратиться к местному налоговому органу для получения подробной информации.

Шаг 1: Заполнение основных сведений

Перед началом заполнения ходатайства важно указать следующие основные сведения:

- ФИО физического лица;

- Адрес постоянного места жительства;

- Контактные данные (телефон, электронная почта);

- ИНН физического лица;

- Наименование налогового органа, к которому будет подано ходатайство.

Шаг 2: Приложение обязательных документов

К ходатайству об уменьшении штрафа необходимо приложить определенные документы, подтверждающие основания для такого уменьшения. Обязательные документы могут включать:

- Документы, подтверждающие причину несвоевременной сдачи декларации или иных документов (например, справка из медицинского учреждения, свидетельство о смерти близкого родственника);

- Документы, подтверждающие невозможность своевременного получения информации, необходимой для подготовки декларации (например, справка из государственных органов или банка);

- Документы, подтверждающие факт исправления ошибки (например, копия исправленной декларации).

Заполнение ходатайства в электронной форме

Некоторые налоговые органы предоставляют возможность подачи ходатайства в электронной форме. В этом случае необходимо заполнить аналогичную форму онлайн, прикрепить сканы обязательных документов и отправить заявление по электронной почте или через специальную электронную систему.

Важно:

При заполнении ходатайства необходимо быть внимательным и проверить правильность указания всех основных сведений и приложения всех обязательных документов. Отсутствие необходимых документов может привести к отказу в удовлетворении ходатайства.

Составление обоснования уменьшения штрафа

1. Идентификация причин нарушения

Необходимо идентифицировать причины, которые привели к несвоевременной сдаче налоговой отчетности. Это могут быть такие факторы, как:

- технические проблемы с программным обеспечением

- неполадки в работе сотрудников бухгалтерии

- неадекватная организация рабочего процесса

2. Показатели проблемы

В обосновании необходимо привести конкретные показатели проблемы. Например, указать точные даты, когда возникли проблемы, количество дней задержки в сдаче отчетности, а также привести примеры ситуаций, когда проблема повторялась.

3. Предложение решения проблемы

Важно предложить налоговой службе решение проблемы, которое будет основано на анализе ситуации и идентифицированных причинах нарушения. Например, это может быть внедрение новой системы учета, обучение сотрудников, изменение рабочего графика или контрольные меры для предотвращения повторения проблемы в будущем.

4. Показатели компенсации

В обосновании можно привести показатели компенсации, которые демонстрируют готовность физического лица взять на себя ответственность за свои действия и возместить предоставленные налоговой службе неудобства. Например, предложить дополнительный платеж, исправить ошибки или предоставить дополнительную информацию.

Цитата

«Я признаю свою ошибку и готов принять все необходимые меры для исправления произошедших проблем и предотвращения их повторения в будущем.»

Таблица

| Дата | Количество дней задержки |

|---|---|

| 01.01.2021 | 5 |

| 10.02.2021 | 3 |

Составление обоснования уменьшения штрафа – это важный этап в ходатайстве физического лица в налоговую об уменьшении налогового штрафа. Обоснование должно содержать информацию об идентифицированных причинах нарушения, предлагать решение проблемы, предоставлять показатели компенсации и демонстрировать готовность исправить произошедшие ошибки. Такое обоснование поможет привлечь внимание налоговой службы и повысить вероятность уменьшения штрафа за несвоевременную сдачу налоговой отчетности.»

Подача ходатайства в налоговую

Для того чтобы подать ходатайство в налоговую, необходимо выполнить несколько шагов:

1. Составление и оформление ходатайства

Первым шагом при подаче ходатайства является составление и оформление соответствующего документа. В ходатайстве необходимо указать свои персональные данные, а также конкретную проблему, с которой вы обращаетесь в налоговую службу.

| Содержание ходатайства: |

|---|

| 1. ФИО |

| 2. Адрес места жительства |

| 3. Номер и дата вынесения постановления о наложении штрафа |

| 4. Причина обращения |

| 5. Запрос о сокращении или аннулировании штрафа |

| 6. Подпись |

2. Подача ходатайства

После того, как ходатайство будет оформлено и подготовлено к отправке, необходимо его подать в налоговую. Для этого можно воспользоваться различными способами:

- Личное обращение в налоговую

- Отправка ходатайства по почте с уведомлением о вручении

- Электронная подача ходатайства через специальную систему налоговой службы

3. Ожидание решения

После подачи ходатайства в налоговую, вам необходимо будет ожидать решения. Время рассмотрения ходатайства может зависеть от ряда факторов, включая загруженность налоговой службы и сложность вашей ситуации. В случае если решение будет положительным, вам будет произведено уменьшение или аннулирование наложенного штрафа.

Важно помнить, что ходатайство должно быть составлено грамотно и аккуратно оформлено. Учет всех необходимых данных и точное соблюдение формальностей повышает вероятность положительного результата. В случае отказа в удовлетворении ходатайства, вы имеете право обжаловать решение налоговой в соответствующих органах.

Сопровождение процесса рассмотрения ходатайства

Сопровождение процесса может осуществляться следующими способами:

- Контроль за соблюдением сроков и условий подачи ходатайства. Это включает в себя своевременную подготовку необходимых документов, ознакомление с требованиями налоговой службы и соблюдение всех установленных правил.

- Представление интересов физического лица перед налоговой службой. Адвокат или специалист, занимающийся налоговыми вопросами, имеет возможность проконсультировать и консолидировать доводы и аргументы в пользу уменьшения штрафа.

- Контроль за ходом рассмотрения ходатайства. Для этого проводятся регулярные проверки статуса рассмотрения и соблюдения процессуальных норм.

- Участие в самом процессе рассмотрения, включая обсуждение ходатайства с заместителем начальника налоговой службы, представление дополнительных документов или объяснений, а также участие в заседании комиссии.

- Контроль исполнения решения о штрафе. В случае положительного решения на ходатайство, сопровождающий процесс должен следить за своевременным и полным исполнением решения налоговой службой.

Сопровождение процесса рассмотрения ходатайства по уменьшению штрафа за несвоевременную сдачу декларации является гарантией представления интересов физического лица и повышения вероятности положительного результата.