Решение задач на налоги для физических лиц, таких как земельный и автомобильный налоги, может быть сложным и запутанным процессом. Чтобы правильно рассчитать эти налоги и избежать штрафов или недоплаты, необходимо понимать основные принципы и методы. В данной статье мы рассмотрим примеры решений задач на земельный и автомобильный налоги, чтобы помочь вам ориентироваться в этой теме и справиться с ними без проблем.

Решение задач на налоги физических лиц

1. Расчет налога на доходы физических лиц

Для расчета налога на доходы физических лиц необходимо учесть все полученные доходы и применить соответствующий налоговый тариф. Расчет проводится следующим образом:

- Определить общий доход, включая зарплату, вознаграждения за работу, доходы от сдачи имущества в аренду и т.д.

- От общего дохода вычесть расходы, которые можно учесть по налоговому законодательству (например, на обучение, лечение).

- Полученную сумму умножить на налоговый тариф (например, 13% для физических лиц в России).

2. Расчет земельного налога

Земельный налог взимается с собственников земельных участков и объектов недвижимости. Расчет земельного налога проводится по следующей формуле:

| Показатель | Формула |

|---|---|

| Площадь земельного участка или объекта | Площадь × ставка |

| Ставка налога | Установленная органами местного самоуправления ставка |

3. Расчет автомобильного налога

Автомобильный налог взимается с владельцев автотранспортных средств. Расчет автомобильного налога производится по формуле:

| Показатель | Формула |

|---|---|

| Мощность двигателя | Мощность × коэффициент |

| Коэффициент | Установленный в налоговом законодательстве коэффициент для данной категории автомобилей |

4. Расчет налога на недвижимость

Налог на недвижимость взимается собственниками жилых и коммерческих объектов. Расчет налога на недвижимость проводится по следующей формуле:

| Показатель | Формула |

|---|---|

| Кадастровая стоимость объекта недвижимости | Кадастровая стоимость × коэффициент |

| Коэффициент | Установленный органами местного самоуправления коэффициент |

Четкое понимание процесса расчета и уплаты налогов физических лиц позволяет избежать проблем с налоговыми органами и эффективно управлять финансами.

Основные виды налогов для физических лиц

Физические лица в России обязаны платить налоги в соответствии с действующим законодательством. Существует несколько основных видов налогов, которые они должны уплачивать. Рассмотрим их более подробно:

1. Налог на доходы физических лиц

Налог на доходы физических лиц является одним из основных видов налогов для физических лиц. Он начисляется на полученный физическим лицом доход, полученный, как на территории Российской Федерации, так и за ее пределами. Размер налога зависит от вида дохода и налоговой ставки. Он может изменяться от года к году. Налог на доходы физических лиц выплачивается гражданами самостоятельно или удерживается из источника выплаты.

2. Налог на прибыль от продажи имущества

Налог на прибыль от продажи имущества включает в себя налогообложение прибыли физических лиц, полученной от продажи недвижимости, автомобилей и других ценных вещей. Размер налога зависит от срока владения имуществом. Если физическое лицо владело имуществом менее пяти лет, то сумма налога будет больше, чем в случае владения более пяти лет.

3. Налог на имущество физических лиц

Налог на имущество физических лиц – это налог на имущество, которое принадлежит физическому лицу. Размер налога определяется в зависимости от стоимости имущества. Он уплачивается ежегодно и может быть предметом налоговых проверок. Налоговая база включает в себя все недвижимое имущество, автомобили, акции и другие ценные бумаги, а также драгоценности и другие предметы роскоши.

4. Земельный налог

Земельный налог является налогом на землю, которая принадлежит физическим лицам. Размер налога определяется в зависимости от категории земли и ее площади. Земельный налог уплачивается ежегодно и может быть предметом налоговых проверок. Он взимается в целях учета стоимости земли и ее использования.

5. Автомобильный налог

Автомобильный налог является налогом на автомобили, зарегистрированные на физических лиц. Размер налога зависит от мощности двигателя автомобиля, а также региона регистрации. Он уплачивается ежегодно и может быть предметом налоговых проверок. Налог на автомобиль является одним из обязательных платежей для физических лиц, владеющих транспортным средством.

Все эти виды налогов являются обязательными для уплаты физическими лицами в России. Они играют важную роль в формировании бюджета страны и обеспечении социальной защиты граждан. Поэтому осознанное исполнение налоговых обязательств является важной частью гражданской ответственности и созидательного отношения к своей стране.

Как правильно рассчитать налоговые платежи для физических лиц

Рассчитывать налоговые платежи для физических лиц необходимо в соответствии с действующим законодательством и утвержденными нормативами. Для этого следует учесть несколько ключевых моментов:

1. Определение налоговой базы

Первым шагом при расчете налоговых платежей является определение налоговой базы. Для различных видов налогов (например, налог на доходы физических лиц, налог на имущество и т.д.) налоговая база может определяться по-разному. Например, для налога на доходы физических лиц налоговая база может быть определена как совокупный доход физического лица за отчетный период.

2. Применение налоговых льгот и скидок

При расчете налоговых платежей для физических лиц следует также учесть возможность применения налоговых льгот и скидок. Налоговые льготы могут быть установлены для определенных категорий налогоплательщиков или для определенных видов доходов. Например, существуют налоговые льготы для ветеранов или для лиц, получающих доходы от определенных источников.

3. Учет налоговых ставок и тарифов

При расчете налоговых платежей для физических лиц важно учесть действующие налоговые ставки и тарифы. Налоговые ставки и тарифы могут быть различными для разных видов налогов и налоговых баз. Например, ставка налога на доходы физических лиц может быть прогрессивной или фиксированной в зависимости от величины дохода.

4. Соблюдение сроков и порядка уплаты налогов

Для правильного расчета налоговых платежей необходимо также соблюдать установленные законодательством сроки и порядок уплаты налогов. Нарушение сроков или порядка уплаты налогов может повлечь за собой штрафные санкции либо даже уголовную ответственность. Поэтому важно внимательно ознакомиться с требованиями законодательства и своевременно уплачивать налоговые платежи.

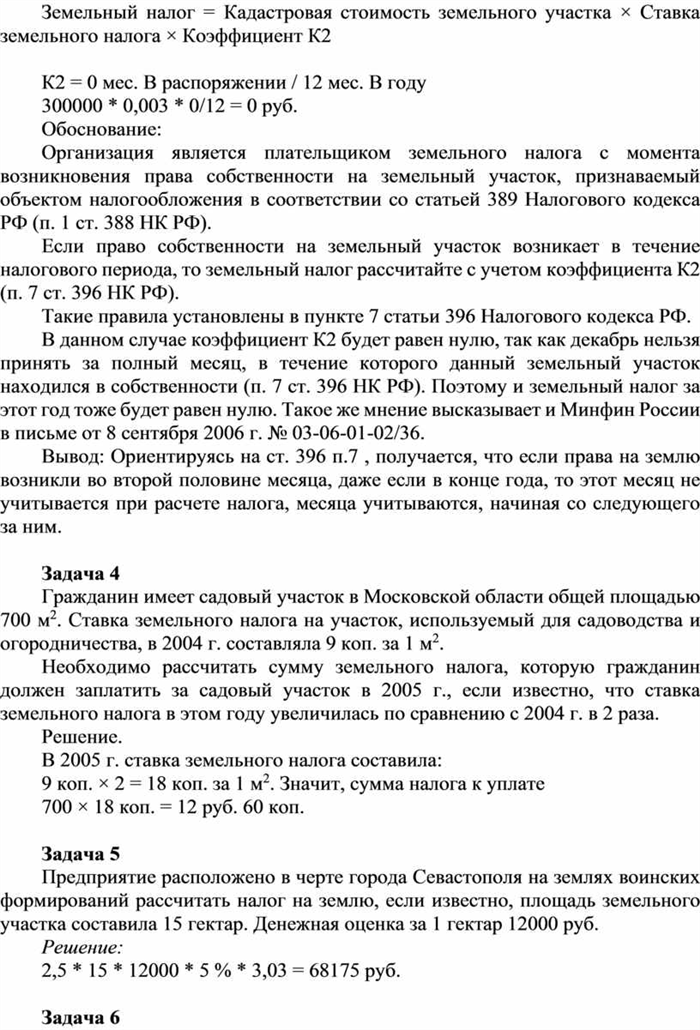

Решение задач на земельный налог

1. Определение налоговой базы

Для расчета земельного налога необходимо определить налоговую базу, которая зависит от таких факторов, как площадь земельного участка и его категория. Категория участка определяется в соответствии с земельным кодексом и может варьироваться от сельскохозяйственного до промышленного.

2. Определение ставки налога

Для разных категорий земельных участков установлены различные ставки налога. Так, для сельскохозяйственных участков может быть установлена более низкая ставка налога, чем для промышленных или коммерческих участков. Ставки налога устанавливаются муниципальными органами власти.

3. Расчет суммы налога

После определения налоговой базы и ставки налога можно приступить к расчету суммы налога, которую необходимо уплатить. Для этого необходимо умножить налоговую базу на ставку налога.

4. Учёт льгот и особенностей

В процессе решения задач на земельный налог также необходимо учесть возможные льготы и особенности, которые могут быть применены к определенным категориям налогоплательщиков. Например, для семей с детьми может быть предоставлена льгота на оплату земельного налога.

| Площадь земельного участка, м 2 | Категория земли | Ставка налога | Налоговая база | Сумма налога |

|---|---|---|---|---|

| 1000 | Сельскохозяйственная | 0,01 | 10 | 0,1 |

| 2000 | Промышленная | 0,03 | 60 | 1,8 |

Таким образом, решение задач на земельный налог сводится к определению налоговой базы, ставки налога, расчету суммы налога и учету возможных льгот и особенностей.

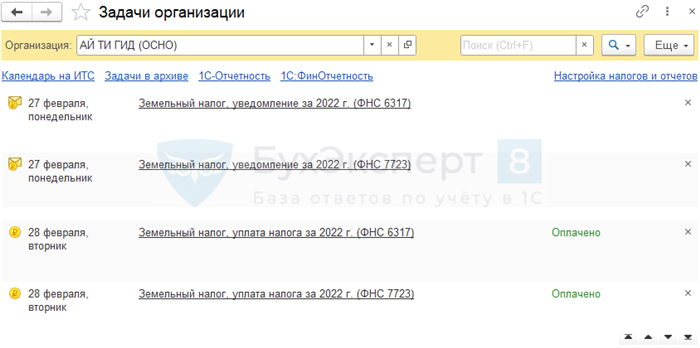

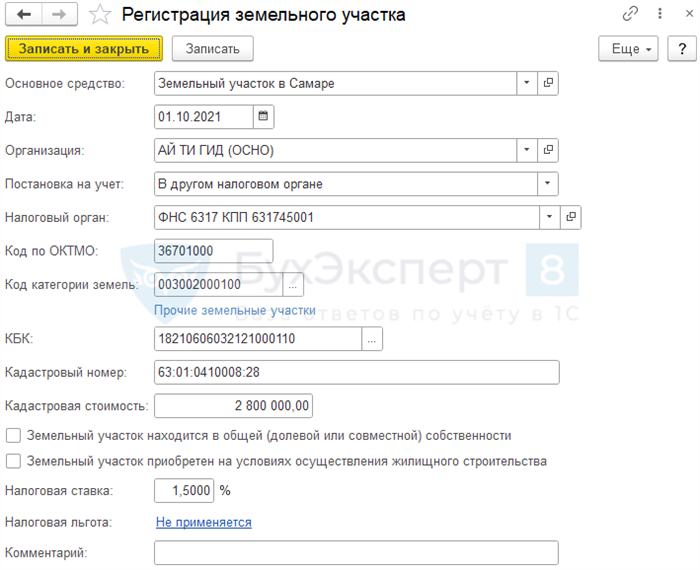

Что такое земельный налог и каковы его особенности

Основные особенности земельного налога:

-

Объект налогообложения: земельные участки, которые находятся в собственности или находятся в пользовании физических и юридических лиц.

-

Ставки и порядок расчета: ставки земельного налога устанавливаются органами местного самоуправления в пределах, установленных законодательством. Расчет налога производится на основании кадастровой стоимости земельного участка и дифференцирован по его категории, целевому назначению и площади.

-

Сроки уплаты: земельный налог уплачивается ежегодно в установленные сроки, которые указываются в налоговых декларациях.

-

Исключения и льготы: в некоторых случаях можно применить льготы или освобождения от уплаты земельного налога. Например, для субъектов малого и среднего предпринимательства, а также для социально значимых объектов.

-

Ответственность за неуплату: невыполнение или неполное исполнение обязанностей по уплате земельного налога может повлечь за собой применение финансовых санкций, таких как штрафы и пени.

| Регион | Ставка, % от кадастровой стоимости |

|---|---|

| Москва | 0,3 |

| Санкт-Петербург | 0,4 |

| Новосибирская область | 0,2 |

Важно помнить, что земельный налог является одним из основных источников доходов муниципалитетов и способствует формированию бюджетов на развитие инфраструктуры, социальных программ и других важных задач.

Земельный налог имеет свои особенности, которые необходимо учитывать при планировании и ведении бизнеса или приобретении земельных участков. Ознакомление с правилами и порядком уплаты данного налога поможет избежать возможных непредвиденных расходов и проблем с налоговыми органами.

Способы определения налоговой ставки для земельного налога

1. Фиксированная ставка

Один из самых простых способов определения налоговой ставки для земельного налога — использование фиксированной ставки. В этом случае налоговая ставка остается неизменной для всех категорий земельных участков и не зависит от их характеристик или местоположения.

2. Дифференцированная ставка по категориям земель

Более точным подходом является определение налоговых ставок для земельного налога в зависимости от категорий земельных участков. В этом случае каждой категории земель присваивается своя уникальная налоговая ставка, учитывающая их особенности и целевое назначение.

3. Дифференцированная ставка по местоположению земельного участка

Еще одним способом определения налоговой ставки для земельного налога является дифференциация по местоположению земельного участка. В этом случае налоговая ставка может быть различной в зависимости от региона, города или района, где расположен земельный участок.

4. Прогрессивная ставка

Прогрессивная ставка предусматривает увеличение налоговой ставки с увеличением стоимости земельного участка. Такой подход позволяет более справедливо распределить налоговую нагрузку, так как более дорогие земельные участки должны вносить больший вклад в бюджет.

5. Комбинированный подход

Также возможно применение комбинированного подхода, включающего использование нескольких способов определения налоговой ставки для земельного налога. Например, можно комбинировать фиксированную ставку с дифференцированной ставкой по категориям земельных участков.

Решение задач на автомобильный налог

Решение задач по автомобильному налогу:

-

Определите категорию автомобиля: Первым шагом является определение категории автомобиля, так как стоимость налога зависит от типа и характеристик транспортного средства. Учтите, что автомобили делятся на легковые, грузовые, автобусы и такси.

-

Узнайте налоговую ставку: Для каждой категории автомобилей действуют различные налоговые ставки, которые устанавливает государство. Обратитесь к соответствующим законодательным актам или официальным источникам информации для получения актуальных данных о налоговых ставках.

-

Рассчитайте сумму налога: Для расчета суммы автомобильного налога нужно умножить налоговую ставку на базу налогообложения. База налогообложения может зависеть от различных факторов, таких как мощность двигателя, объем двигателя или дата первой регистрации автомобиля.

-

Соберите необходимые документы: Чтобы уплатить автомобильный налог, вам понадобятся определенные документы, такие как свидетельство о регистрации ТС, удостоверение личности, страховка ОСАГО и техническое освидетельствование автомобиля.

-

Оплатите налог: После расчета суммы налога и сбора всех необходимых документов, можно приступить к оплате. Существует несколько способов оплаты автомобильного налога, включая банковский перевод, интернет-банкинг и платежные терминалы.

Учитывая эти шаги, вы сможете успешно решать задачи, связанные с автомобильным налогом и правильно определить сумму налога, которую необходимо уплатить в соответствии с действующим законодательством.

Какова сущность автомобильного налога и как его рассчитать

Рассчет автомобильного налога:

Расчет автомобильного налога зависит от нескольких факторов:

- Тип транспортного средства: разные категории автомобилей могут иметь разные ставки налога в зависимости от их характеристик, таких как объем двигателя, мощность и экологический класс;

- Регион прописки: величина налога может отличаться в разных регионах страны из-за региональных налоговых ставок;

- Возраст транспортного средства: налог может быть уменьшен для старых автомобилей или увеличен для новых;

- Пробег автомобиля: некоторые регионы могут взимать налог в зависимости от пробега автомобиля в течение года.

Для расчета автомобильного налога необходимо знать эти параметры и применить соответствующие налоговые ставки, которые устанавливаются государственными органами. Для удобства владельцев автомобилей существуют онлайн калькуляторы, которые позволяют быстро и точно рассчитать величину налога, исходя из указанных параметров.

| Факторы | Влияние на величину налога |

|---|---|

| Тип транспортного средства | Разные ставки налога в зависимости от характеристик автомобиля |

| Регион прописки | Региональные налоговые ставки могут отличаться |

| Возраст транспортного средства | Величина налога может быть зависеть от возраста автомобиля |

| Пробег автомобиля | Налог может зависеть от пробега автомобиля в течение года |

Автомобильный налог – это важный источник дохода для государства, который позволяет поддерживать и улучшать инфраструктуру дорожного движения. Расчет налога основан на нескольких факторах, включая тип автомобиля, регион прописки, возраст и пробег автомобиля. Для удобства владельцев автомобилей существуют онлайн калькуляторы, которые помогают рассчитать величину налога быстро и точно.

Основные особенности уплаты автомобильного налога

Одной из особенностей уплаты автомобильного налога является его срок уплаты. В большинстве стран существует определенный календарный срок, до которого необходимо уплатить данный налог. При нарушении срока уплаты налога, могут быть предусмотрены штрафные санкции.

Другой особенностью является то, что размер автомобильного налога зависит от различных факторов. Одним из основных факторов является мощность автомобиля, которая определяется в лошадиных силах или киловаттах. Также на размер налога может влиять возраст транспортного средства, его тип и класс, а также экологический классификатор.

Для уплаты автомобильного налога необходимо обратиться в налоговую организацию или воспользоваться онлайн-сервисом. Часто наличие страховки автомобиля является обязательным условием для уплаты данного налога.

Важно отметить, что уплата автомобильного налога является гражданской обязанностью. Пройдя все процедуры и уплатив налог вовремя, владелец автомобиля соблюдает законодательство и вносит свой вклад в развитие инфраструктуры и общественных услуг.

Следуя правилам и соблюдая особенности уплаты автомобильного налога, каждый владелец транспортного средства сможет управлять своим автомобилем в законном порядке и без нарушений.